Poder disponer de dinero suficiente para la educación futura de nuestros hijos es sin duda la prioridad financiera más importante para mi mujer y yo.

Y por este motivo me sorprendió tanto una conversación reciente.

Hace pocos días, me encontré con un amigo que tiene dos hijos mellizos de 7 años. Es un alto directivo de una empresa internacional con sede en España. Le pregunté si estaba ahorrando para la universidad de sus hijos.

Su respuesta me dejó impactado:

– Es demasiado pronto, aún.

Este colega tiene una segunda residencia con una hipoteca del 90% del valor del inmueble y hace más de 10 años que su salario es de 6 dígitos.

Con esta ventaja salarial respecto a la mayor parte de la población me parece increíble que no tenga ningún plan para pagar la educación de sus hijos (quizás piensa que su alto salario será eterno) y que aún diga que es pronto para ahorrar para la futura universidad de sus hijos.

Me recuerda a una frase de Maharbal a Anibal:

“Los dioses no conceden todos sus dones a una sola persona. Tú sabes conseguir las victorias, pero no sabes aprovecharlas”.

Maharbal a Anibal (216 a.c.)

Así habló Maharbal, lugarteniente de Aníbal cuando éste, tras su gran victoria en Cannas (216 a. C.), se detuvo en Capua doce años y se negó a marchar sobre Roma.

Trabajas muchas horas, ganas un buen sueldo… pero el día de mañana no estás seguro si vas a poder pagar la carrera universitaria que tu(s) hijo(s) puedan desear.

Si planteamos el problema desde un punto de vista racional existe una posibilidad alta de que tus hijos vayan a la universidad.

También existe una probabilidad alta de que la universidad en el futuro sea más cara que el precio actual (especialmente la universidad pública: en este aspecto solo hay que ver lo que ha ocurrido en los últimos 20 años donde las tasas públicas han subido por encima de la inflación y también hay que entender el gran déficit que la universidad pública genera al estado actualmente).

Por ello, vale la pena tener una estrategia clara acerca de cuál es la mejor forma de poder ahorrar e invertir para poder pagar la universidad de nuestros hijos (en el caso que elijan realizar estudios universitarios obviamente – información que por cierto solo conocerás cuando tus hijos se acerquen a su mayoría de edad).

Clica para ver el índice de contenidos

¿Cuando hay que empezar a ahorrar para la universidad de tus hijos?

- …El mejor momento para empezar a ahorrar es el día que te casas

- …el segundo mejor el día que nacen tus hijos

- …y el tercer mejor momento es HOY

Así que de entrada te hago elegir. En el peor de los casos te queda la tercera opción que no está nada mal teniendo en cuenta de que la mayor parte de ciudadanos no disponen de un ahorro específicamente dedicado a la universidad de sus hijos (aunque muchos afirmamos alegremente -y con mucha seriedad y grandiosidad en nuestras palabras- que en realidad trabajamos duro sobretodo para asegurarles un futuro mejor a nuestros hijos).

¿Cómo ahorrar para la universidad de tus hijos?

Automatizar

Como cualquier acción de vital importancia, lo mejor es automatizar la acción. Del mismo modo que el cuerpo ha automatizado la respiración o los batidos del corazón porque son funciones básicas para subsistir, en nuestro caso deberemos automatizar el ahorro para la universidad de nuestros hijos si consideramos que es fundamental.

De esta forma, seguro que no nos olvidaremos y luego no tendremos que arreglar las consecuencias de ese importante «olvido».

Abrir una cuenta con el nombre «Universidad niños»

Una vez estamos de acuerdo en que automatizar es la mejor fórmula para evitar olvidos importantes deberemos pasar al siguiente concepto que es la creación de una cuenta específica donde todo el dinero que se deposite estará dedicado a la carrera universitaria de nuestros hijos.

El concepto más importante es que esa cuenta deberá tener un nombre asociado (por ejemplo «Universidad niños» que nos recuerde que ese dinero está destinado a la educación superior de nuestros hijos.

Hay muchos bancos que permiten cambiar «el alias» de cualquier cuenta.

Es importante que el alias exista porque cuando tengamos la tentación de sacar dinero de esa cuenta deberemos vencer el remordimiento que seguro tendremos cuando seamos conscientes que de alguna forma «estamos utilizando el dinero de la universidad de nuestros hijos«.

En las finanzas personales muchas veces no somos racionales como bien estudia en profundidad la rama financiera llamada «behavioural finance». Y por ello muchas veces actuamos con poca planificación con nuestro dinero y sin ponerle etiquetas a un dinero que ahorramos con un fin muy obvio.

Este paso solo consiste en ponerle una etiqueta al dinero de la educación futura de nuestros hijos (creando una cuenta destinada a ello). Es un paso mu fácil de realizar a través de nuestra banca online y que puede cambiar el futuro de nuestros hijos.

Al final crear cuentas con nombres para los objetivos que tenemos funciona. Y como funciona, lo usamos.

No hay que darle más vuelta al asunto. Simplemente hay que hacerlo.

Ingresar mensualmente una cantidad en la cuenta «Universidad niños»

El famoso «pagarte a tu primero» hay que aplicarlo en este caso también. A principios de mes lo primero que harás sin darte cuenta (porque lo habrás automatizado) es ingresar en esa cuenta creada una cantidad que hayas predefinido.

Tu primera acción cada mes será ahorrar para el futuro de tus hijos.

Es bonito, ¿verdad?

Además de ser bonito, funciona.

¿Qué cantidad debo ingresar mensualmente?

En nuestro caso, queremos conseguir alrededor de unos 45.000 euros por hijo para tener un dinero total de 135.000 euros para afrontar la carrera universitaria de nuestros 3 hijos.

Sé que esto da para solo un poco más de un año de Harvard, pero puede dar para que los 3 puedan ir a cualquier universidad pública y además podamos como padres tener cierto colchón para afrontar pagos de alquiler de habitaciones y algo de comida.

Además es probable que los costes asociados a la universidad de nuestros 3 hijos sean muy distintos entre ellos (quizás uno de ellos estudiará cerca de casa y en la universidad pública, otro prefiere estudiar en una universidad lejana donde los costes serán mayores y quizás otro no se plantea estudiar una carrera universitaria) pero esperamos que sea suficiente.

Os adjunto a continuación una calculadora de tipo de interés compuesto en el que podéis ver cómo en nuestro caso, al ahorrar 150 euros al mes (por hijo) durante 17 años y suponiendo una rentabilidad del 5% (luego veremos como la obtenemos) podremos llegar a esa cifra que comentábamos.

Como siempre, el concepto importante aquí es que por 150 euros al mes, nuestro hijo dispondrá de más de 45.000 euros para estudiar en una buena universidad.

Nota: habría que deducir en esa cantidad los impuestos de la plusvalía generada, en este hipotético caso casi 16.000 euros (46.512,66€ – 30.600,00€), al impuesto de ganancias de capital que tengamos de aquí 17 años. Ese impuesto no sabemos cuál será pero en todo caso será más bajo que el impuesto de rendimientos de trabajo de entonces si el mundo sigue dando vueltas de la misma forma que lo ha hecho en los últimos decenios del capitalismo).

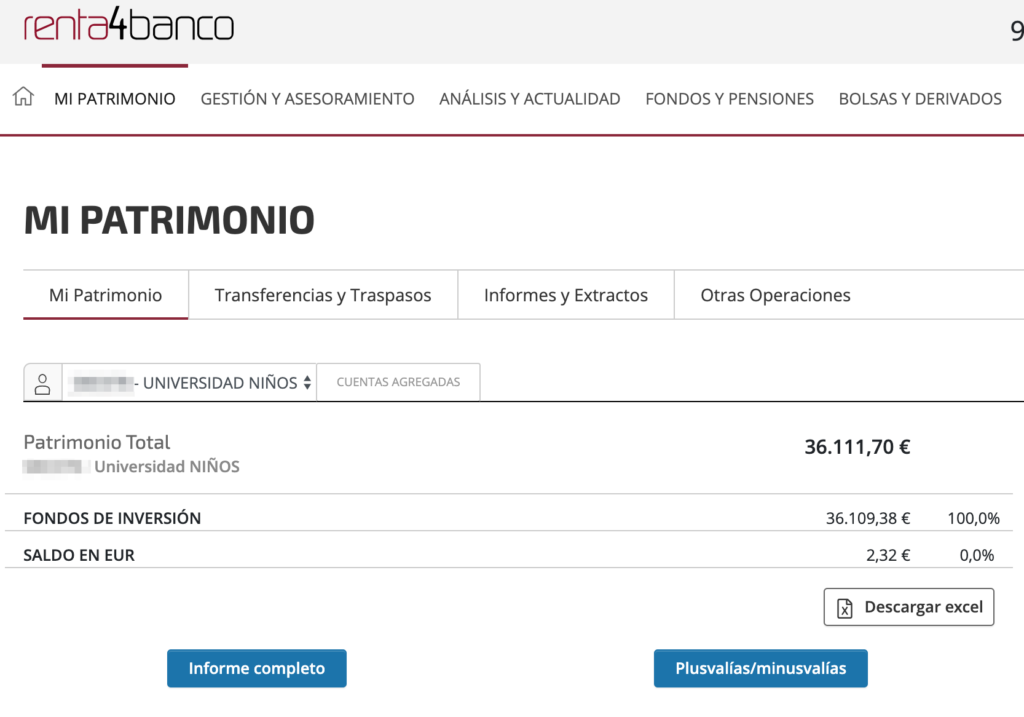

A continuación puedes ver un pantallazo de nuestra cuenta Universidad niños. Mira que bonita se ve. Ya va engordando poco a poco. 😉

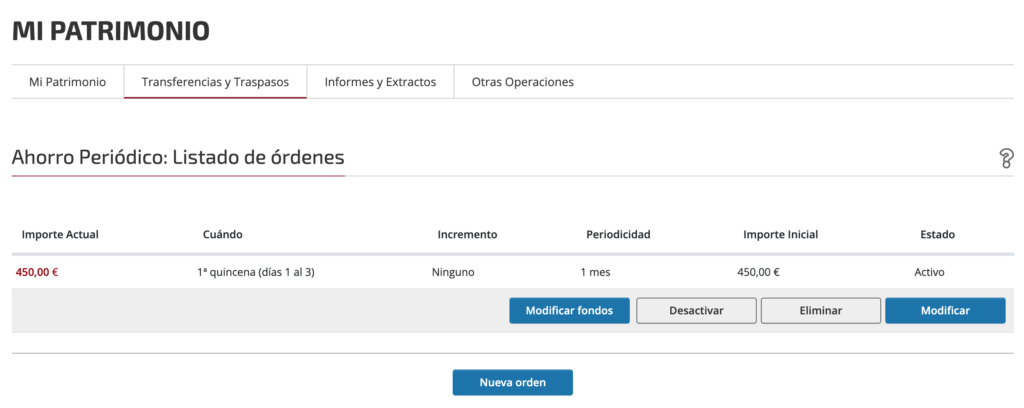

En nuestro caso usamos Renta 4 como Banco y a principios de cada mes invertimos 450 euros mensuales (ya que tenemos 3 hijos) en unos fondos de inversión que a continuación os explicaré.

¿Cómo lograré un 5% de rentabilidad anual o más durante 17 años si los depósitos o las cuentas bancarias no pagan intereses en estos momentos?

La clave para lograr una rentabilidad positiva de al menos un 5% anual a 17 años vista es poder invertir en renta variable con fondos diversificados y con bajas comisiones.

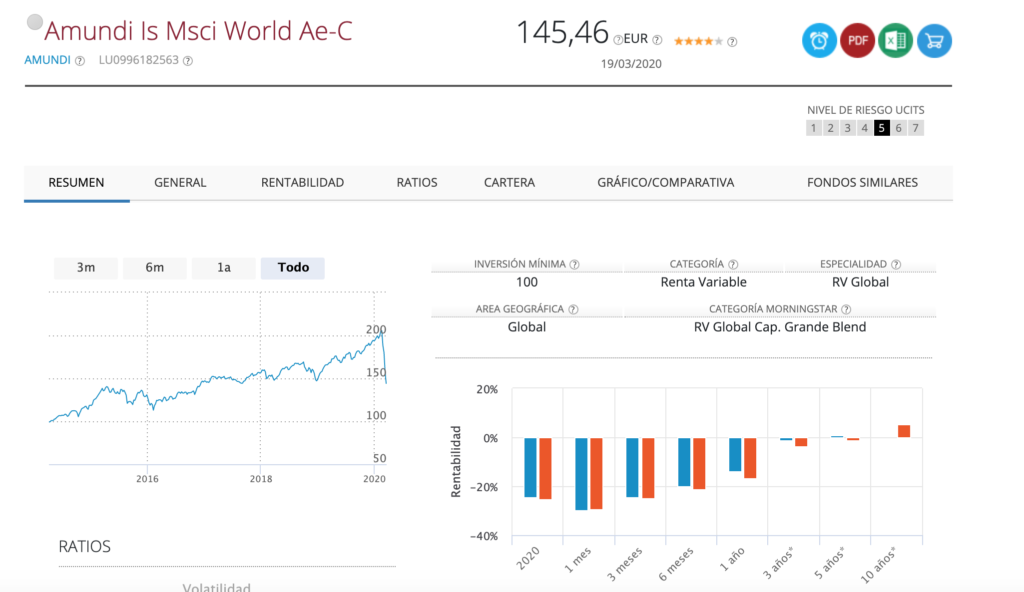

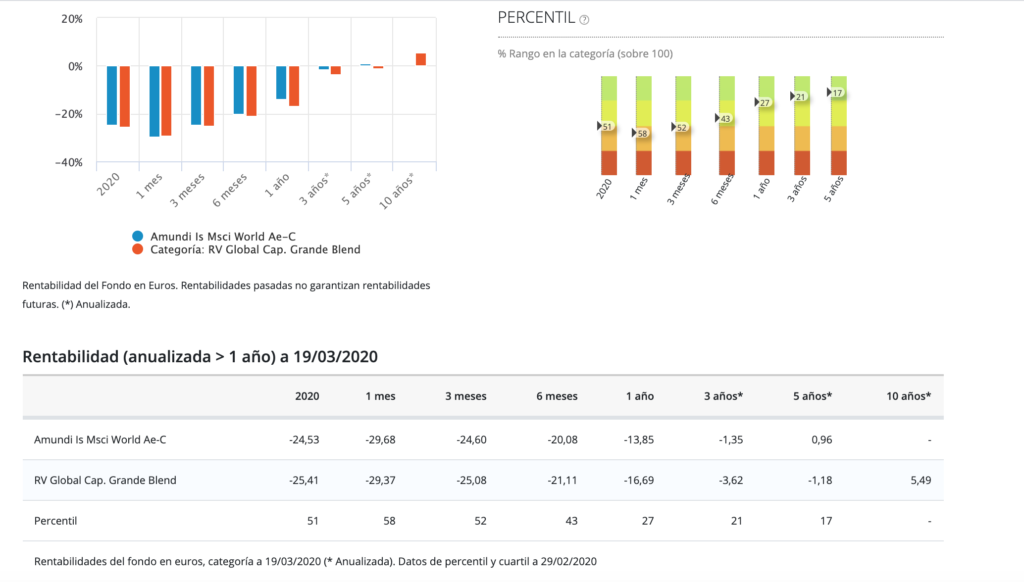

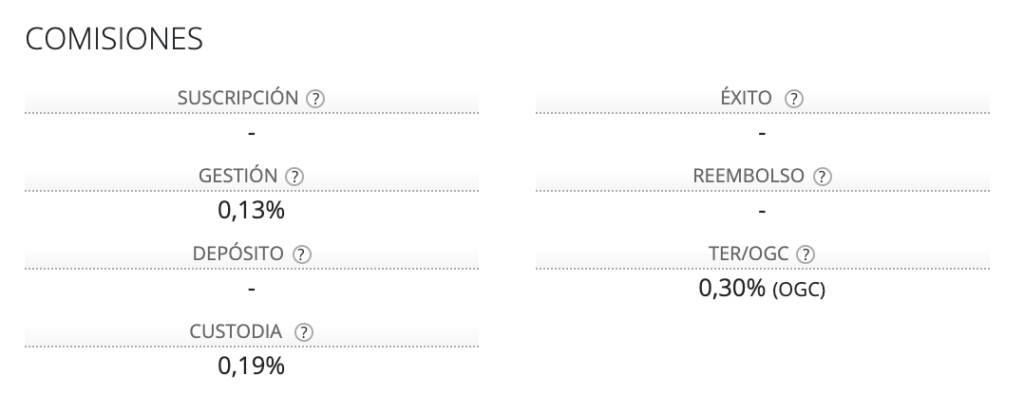

El fondo que utilizamos es el Amundi MSCI World (replica los índices mundiales). Lo importante de este fondo es que tiene unas comisiones muy bajas (porque replica índices, y por tanto tiene menores costes pues no debe pagar los gestores que seleccionan que acciones de que empresas comprar ya que esta tarea la hace un ordenador) y que está muy diversificado (su exposición geográfica es mundial) ya que replica a la renta variable mundial.

En el momento que estoy escribiendo este post la bolsa mundial ha descendido un 30% en el último mes (impacto del coronavirus). Por tanto, es un momento malo. Sin embargo como puedes ver en la imagen superior (en los gráficos de barras), incluso en este momento la rentabilidad de los últimos 5 años del fondo es positiva y la rentabilidad de la categoría en los últimos 10 años supera el 5% (el fondo no existía hace 10 años y por tanto no es posible medir la rentabilidad del mismo a 10 años vista).

Existen otras opciones a la hora de invertir de forma mensual automatizada además de los fondos Amundi que replican índices.

Por ejemplo los fondos Vanguard (incluso algunos con comisiones más bajas que el que usamos nosotros) o otras opciones interesantes como Indexa Capital que adapta la inversión a tu perfil de riesgo con una comisión ligeramente superior por el servicio robo-advisor.

Más allá del fondo o los fondos que elijas lo más importante es que automatices la inversión y que inviertas todos los meses.

Pero, ¿voy a invertir todo el dinero de la universidad de tus hijos en la bolsa? ¿no es eso muy arriesgado?

Este método de inversión con tanto peso en la renta variable deberemos aplicarlo idealmente solo hasta que nuestro hijo cumpla los 12 años.

Una vez haya cumplido los 12 años y le queden unos 5 años para entrar en la universidad deberemos ir bajando el peso de la renta variable para ir disminuyendo el riesgo.

Una forma muy sencilla de hacerlo es cada año mover el 20% del importe acumulado en la cuenta en un fondo de renta fija (en estos productos podemos obtener rentabilidades cercanas a la inflación) o incluso en un depósito bancario (en estos productos perderemos algo de valor del dinero debido a la inflación).

De esta forma nos evitaríamos, por ejemplo, que en el mes anterior a que tengamos que desembolsar el dinero de la matrícula nuestros fondos bajaran un 30% como ha ocurrido en este momento con la crisis actual (por poner un ejemplo).

Disminuyendo un 20% anual el peso en renta variable los últimos 5 años antes de que nuestro hijo empiece la universidad lograremos disminuir mucho el riesgo en el periodo final (de un modo parecido a lo que deberemos hacer si tenemos nuestro propio plan de pensiones).

¿Y si quiero enviar a mi hijo a Harvard o a una universidad extranjera de mucho prestigio?

Si hemos dicho que para llegar a tener unos 45.000 euros justo al inicio de la carrera universitaria de tu hijo requieres invertir 150 euros al mes durante 17 años para llegar a tener 10 veces más (el coste de una universidad TOP – de la Ivy League por ejemplo – en Estados Unidos puede rondar los 100.000 dólares anuales) necesitarías seguir el mismo método pero aumentando 10 veces la inversión. Es decir invertir 1.500 euros al mes durante 17 años.

Del mismo modo, si 150 euros al mes es mucho para tu situación puedes empezar con una cantidad inferior obviamente.

¿Y si me sobra dinero al final porque mi hijo estudia en una universidad pública al lado de casa?

Bendito problema. Como hemos dicho con anterioridad la cuenta está a nombre de los padres con lo que el dinero es de los padres.

Si al final resulta que tu hijo o hija ha necesitado menos dinero para sus estudio universitarios es un problema maravilloso de resolver.

Como el dinero es de los padres, puedes hacer con él lo que consideres más adecuado.

Se me ocurren algunas ideas interesantes:

- Lo guardas para ayudarle en su futura boda o para cuando quiera emanciparse.

- Le dices que es un dinero que vas a guardar tú para la universidad de sus hijos (tus nietos). Es algo bonito volver a empezar la rueda y poder asegurar la educación de tus nietos. Además, si inviertes bien ese dinero tus nietos podrán estudiar prácticamente dónde quieran (gracias a la magia del tipo de interés compuesto).

- Le compras un reloj de esos bonitos y caros que vete a saber donde acabará 😉

- O sencillamente, te quedas el dinero para ti para usarlo como más te apetezca. Al fin y al cabo es un dinero tuyo.

Recuerda empezar cuanto antes.

No digas que no lo sabías.

Ahora ya estás avisado.

Hazlo por ellos.

Y hazlo también por ti. Tardarás muy poco tiempo en tenerlo todo automatizado y configurado.

Y ya verás que seguro que cuando el sistema esté funcionando de forma automatizada dormirás mejor.

Que el dinero no sea la razón por la que tus hijos no estudien una carrera universitaria.

La educación de tus hijos es algo lo suficientemente importante para que tengas un método claro que dé resultados y que te evite sorpresas.

Foto: Graduación

Hola!

En primer lugar, gracias y enhorabuena por este post y el blog en general. Creo que es tremendamente útil.

Como directivo (y sobre todo como persona con experiencia en el mundo empresarial), tengo una duda sobre la que espero, puedas darme tu opinión.

Actualmente tengo 23 años, soy Ingeniero de Telecomunicaciones y desde que acabé la carrera hasta el día de hoy (casi 1 año), estoy trabajando en una Big4, sector Consultoría de Negocio.

Mi situación es que tengo un buen puesto de trabajo, sacrificado (como la mayoría), pero bien valorado y recompensado. El problema está en que no me apasiona lo que hago.

Tengo un gran interés por el sector de la economía/finanzas y me estoy planteando dejar el trabajo, para poder acceder a un Máster de Banca y Mercados Financieros en el que, tras hacer una entrevista, he podido acceder.

Mi objetivo es formarme en este sector y si se da la oportunidad, salir de España para trabajar (Suiza, Austria, Dinamarca y USA como destinos principales) en primer lugar por mejorar un segundo o tercer idioma y por ganar experiencia laboral internacional.

No es una decisión fácil, pero es una decisión que me motiva mucho personalmente.

¿Qué consejo/recomendación me darías, si estuvieras con la experiencia que tienes ahora, planteándote las cosas que yo me estoy planteando, con 23 años?

Muchas gracias de antemano y enhorabuena de nuevo por tu trabajo!

Pelayo.

Hola Pelayo,

Muchas gracias por los comentarios y me alegra que te guste el blog.

A veces me resulta difícil opinar de forma gratuita sin conocer a la persona que hay detrás.

Creo que tus dudas y planteamientos demuestran tu curiosidad y tus ganas de aprender. Y eso es muy importante.

En una etapa inicial de carrera yo siempre pondría el aprendizaje como factor más determinante y prácticamente único para decidir potenciales cambios de carrera.

Trabajar en el extranjero siempre te permite aprender nuevas experiencias vitales. Sin duda.

Pero por lo que comentas, tu puesto de trabajo actual en consultoría de negocio también es un buen sitio para desarrollarse y ver muchos sectores y empresas distintas.

Solo añadiría en mi respuesta que a todos nos pasa que a veces lo que no tenemos siempre nos parece un punto más atractivo. Por eso es tan importante valorar lo que se tiene porque el presente es el único lugar donde uno puede vivir y sobretodo aprender.

Si puedo ayudarte con alguna pregunta más concreto estaré encantado de hacerlo.

Saludos y disfruta del camino,

Hola de nuevo Alberto,

simplemente agradecerte tu tiempo en la respuesta de mi anterior comentario.

Creo que lo que dices es muy correcto y lo tendré en cuenta.

Aquí tienes un fiel seguidor de tu blog (vía Twitter también).

Saludos!

Muchas gracias Pelayo.

Ha sido un placer.

Nos seguimos!

Buenos días Alberto,

Simplemente agradecer tus respuestas sinceras y cargadas de dos de experiencia y sabiduría adquirida. Me encuentro en una situación parecida a la que comenta Pelayo, y me ha servido tu respuesta.

Un saludo,

Curro

Me alegra mucho saberlo Curro!

Separar el instrumento de inversión que contiene los ahorros de la universidad de tus hijos tiene ciertas ventajas, pero también mete cierto grado de complejidad. Si tenemos presupuesto plurianual y nuestro portfolio lo diseñamos para tener el ahorro suficiente cuando llegue el momento de pagar la universidad, también podría ser una propuesta válida. Sea de una u otra forma. Me interesa definir la forma de desmontar el instrumento elegido para efectuar el gasto. Basta con reducir la cantidad a invertir mensualmente? Si estamos en una fase en la que los ingresos-gastos es negativo hacer un DCA inverso vendiendo lo que corresponda? Por qué tenerlo con antelación en cash (ctas corrientes, monetarios,…) y no hacer una venta mensual de lo que toque según assest allocation? tiraríamos de lo más desviado positivamente en cada mes. Este tema es extrapolable a cualquier gasto de importe considerable como entrada a un piso de inversión, compra de un coche, un viaje especial de varios meses de excedencia en el trabajo o recién jubilado/prejubilado,… Cash sin hacerlo trabajar o invertido y hacemos DCA inverso? Siempre considerando un mínimo de Cash de fondo de seguridad intocable (6-24 meses de gastos).

Lucrecio

en nuestro caso separamos cuentas porque la universidad de nuestros hijos es una de las más cosas más importantes para nosotros y queremos en todo momento tener ese dinero con una señal de no tocar para otras inversiones. Nunca se sabe como vendrá el futuro a pesar de que hemos construido una cartera muy diversificada y pensamos que muy robusta.

Muchas gracias por tu comentario!

Hola Alberto. Creo me lei todos tus posts, leo tus mails, aun no he comprado el libro, porque no he pensado en meterme en lo inmobiliario. Estoy comenzando a invertir y armándome mi cartera, tenia interés en saber tus puntos de vista. Me estoy armando 100% renta variable.

Y pense en 3 fondos. 1 SP500, 2 Global y me gustaría que me recomiendes algun tercero, pense en Japón, o emergente, pero no logro decidirme, tenes alguna recomendación que puedas darme? Dentro de los mencionados, elegi los que menor comisiones tenían y mayor rentabilidad histórica.

Que opinas?

Hola Alberto,

Aquí un fan tuyo. Primero de todo, agradecerte como siempre por lo que compartes y felicitarte por lo bien que lo haces, siempre que leo un artículo tuyo, se nota que estoy leyendo a ID 🙂

Entiendo que la cuenta que tenéis está a vuestro nombre, qué opinas de abrirla directamente a los hijos y educarlos para cuando puedan disponer de ello que lo empleen debidamente? Os planteasteis esta alternativa y decidisteis hacerlo a vuestro nombre por algo en concreto?

He leído el artículo del blog de Carlos Galan al respecto, pero me gustaría conocer tu punto de vista.

Mil gracias,

Rubén

Hola Rubén,

Gracias por tu comentario.

La cuenta está a nuestro nombre porque ese dinero es para la universidad. Y somos los padres los que nos aseguraremos que se dedica a esos fines! 😉

Simplemente esa es la razón!

Saludos!