En un mundo donde muchos ansían crear riqueza la mayoría olvida que conservarla no es una tarea ni fácil ni evidente.

¿Me acompañas a descubrir cómo conservar lo que tanto te ha costado conseguir?

Grandes riquezas, gran esclavitud.

Séneca

Netflix, Peloton y otras empresas públicas americanas han perdido más del 75% de su valor bursátil en los últimos meses.

El Bitcoin ha perdido más de la mitad de su valor.

En los últimos meses, el sector tecnológico en general está viviendo un ajuste en sus valoraciones muy importante.

Algunos discuten si hay burbuja y si ya ha explotado. Una discusión léxica y estéril a mi modo de ver. Alphabet, Meta y Microsoft siguen generando crecimiento en rentabilidad año tras año con valoraciones basadas en sus flujos de caja futuro y por ello sus caídas han sido inferiores a otro tipo de empresas más especulativas. La mayor parte de las empresas que han perdido más de tres cuartas partes de su valor no son rentables o no generan buenos flujos de caja de forma estructural.

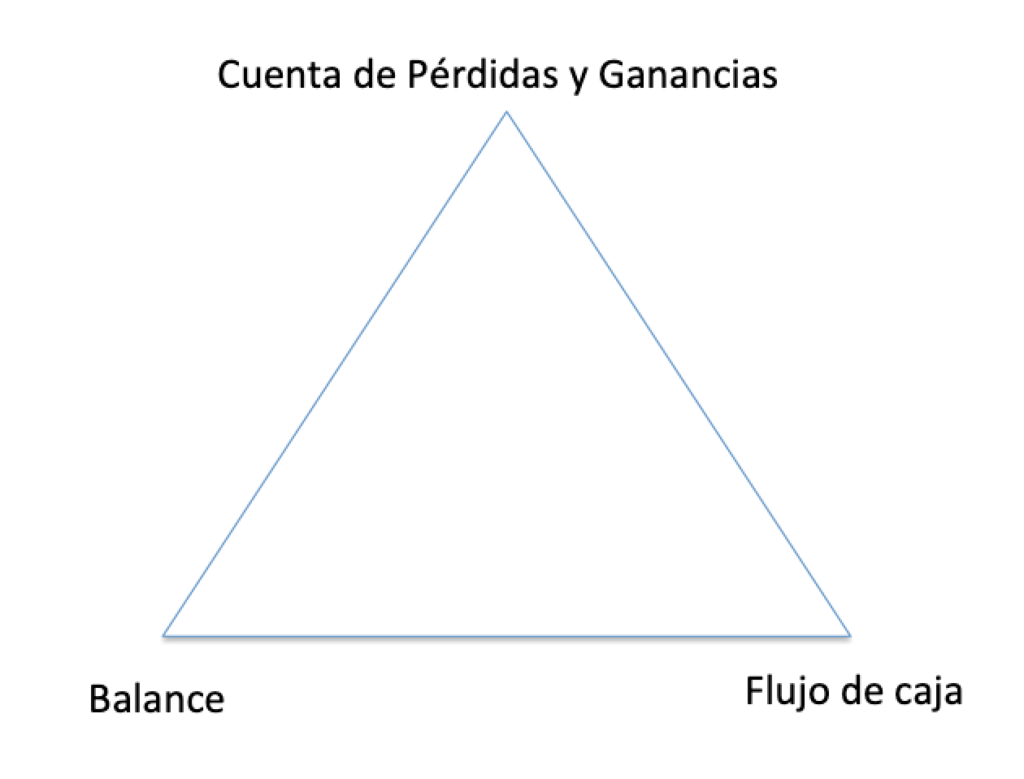

Parece que la fuerza de la gravedad del «trío» (balance, cuenta de pérdidas y ganancias y flujo de caja) que manda a largo plazo en cualquier empresa vuelve a imponer su fuerza.

En todo caso lo que ha ocurrido en los últimos meses es una buena y cara lección para muchos millonarios que habrán visto su fortuna evaporarse casi a la misma velocidad con la que llegó.

Un nuevo capítulo que demuestra que conservar tu riqueza no es tan evidente ni sencillo como parece.

«El dinero llama al dinero». Un dicho muy popular. Sí pero No (las frases de los futbolistas no son «dichos» pero acaban tornándose casi tan populares como si lo fueran).

Y en España me atrevo a decir que conservar la riqueza es quizás un poco más difícil que en otros países. Bueno, no en toda España. Hay alguna región que otra que tiene ciertas ventajas que no vendremos a discutir ya que es cuestión de tiempo a mi parecer que haya cierta armonización fiscal por el bien mental (y económico) de todos.

Debes pensar que en España el tipo máximo del impuesto de patrimonio ha subido hasta el 3,5% este año reciente. Ojo. No es tan evidente generar esas rentabilidades de forma estructural año tras año. De hecho, con los actuales tipos de interés sólo invirtiendo con riesgo se puede aspirar a superar esas rentabilidades.

La conclusión es bien clara. Existen altos patrimonios que pierden patrimonio anualmente sólo por el pago del impuesto del patrimonio.

Sé lo que estás pensando:

Ya son ricos… Ya me gustaría a mí… Utilizan vehículos para pagar menos…

Calma. No es tan fácil.

En un post muy interesante, Jesús Arroyo hace una reflexión (y unos cálculos interesantes) acerca de las implicaciones que el impuesto del patrimonio tiene para las personas que aspiran a vivir de rentas.

Su conclusión es bien clara:

La libertad financiera realista, sin flipadas, pasa por cierta frugalidad (abundante, o minimalismo si prefieres). De otro modo, termina por ser insostenible.

Por ello, para que puedas disfrutar de todo aquello que tanto te ha costado conseguir veamos que estrategias de asignación de activos podemos utilizar.

Clica para ver el índice de contenidos

El principio más importante para conservar tu riqueza

Una cosa debe quedarte meridianamente clara, para conservar tu riqueza el principio más importante al que debes asociarte es el de diversificar altamente tus inversiones.

Parece de cajón pero muchos no lo hacen.

¿Y por qué no lo hacen?

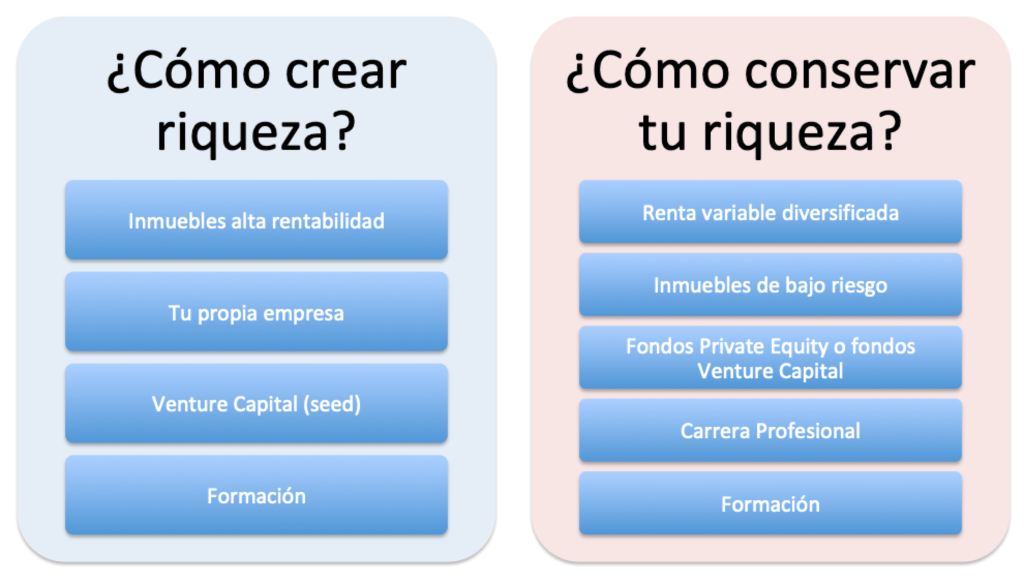

Porque han creado su riqueza con una estrategia totalmente contraria. A través de exitosas ventas de empresas, inversiones en inmuebles, criptomonedas (¿especie en extinción?), carreras ejecutivas en multinacionales de alto éxito…

Creas riqueza normalmente estando muy concentrado y poco diversificado. Lee este artículo si quieres profundizar en ello.

Y de repente, para conservarla tienes que cambiar de estrategia y diversificar a tope… uf… Los seres humanos somos animales de costumbres.

¿Por qué íbamos a cambiar de estrategia con lo bien que nos había ido hasta ahora?

Pues bien…

… tú mismo.

La lotería del alto éxito económico no siempre toca dos veces.

Pero claro… uno siempre cree que el 99% del éxito es debido a “su buen hacer y capacidad”.

Y es que la falta de humildad siempre nos juega malas pasadas. Y cuesta mucho dinero a aquellos que no son conscientes de lo difícil que es ir por la vida de «home run» en «home run«…

Yo por si acaso, diversifico a raudales. Lo de las gallinas, los huevos y todo ese dicho que por lo visto no hay tantos que apliquen en su vida.

¿Cuánta diversificación es suficiente?

Personalmente mi asset allocation una vez elimino de la ecuación mi vivienda habitual es aproximadamente el siguiente:

- Activos Inmobiliarios (valor activos – hipotecas): 40%

- Renta Variable: 30%

- Activos de Venture Capital: 15%

- Cash: 15%

Es una diversificación con la que me siento cómoda por mis conocimientos, mi forma de ser y por mi edad (alrededor de los 40 años).

Es obvio que a medida que a uno le quedan menos años de vida teórica la parte más riesgosa del capital (RV y VC) debería ir bajando en peso total de la cartera. Pero si esperas que alguien te diga el asset allocation perfecto en base a tus características te diré algo…

… hay tantos asset allocation ideales como personas existen en el planeta Tierra.

Entiende los conceptos y si no tienes ni idea contrata a un buen gestor patrimonial que cobre por el asesoramiento (como lo hace el que te ayuda con la renta) y no de los que cobran comisionando por los productos que te colocan.

A continuación vamos a analizar punto por punto los diferentes activos de una buena estrategia de asignación patrimonial de activos.

Cash para conservar tu riqueza

La parte de cash equivale a cuentas directamente en bancos o bonos de bajo riesgo.

La rentabilidad que espero de esas inversiones es prácticamente nula.

En mi caso la cantidad de caja que reservo son 2 años de los gastos que tenemos con la familia (en el difícil e hipotético caso que todas nuestras fuentes de ingresos recurrentes se fueran a 0 – trabajos y rentas de inmuebles-) y además le sumo algo de caja adicional para poder estar atento a nuevas oportunidades inmobiliarias o de Venture Capital que puedan surgir.

Personalmente no me gustan mucho los bonos. Sé por teoría que debería invertir algo en bonos aunque me incomodan sus fluctuaciones. Esta «cajita» es un dinero “por si las moscas”, por ello me gustar verlo inmóvil. Y sé que pierdo poder adquisitivo. Por supuesto. Pero ese dinero “perdido por tenerlo parado” es una inversión importante en mi tranquilidad.

Y cultivar la tranquilidad de uno es probablemente una de las inversiones más rentables que uno jamás pueda acometer.

Renta Variable para conservar tu riqueza

Si eliges acciones dependerás del sector, el equipo directivo y del mercado en el que la empresa elegida opera.

Si eliges fondos índices de bajas comisiones dependerás de tu paciencia y de tu disciplina de invertir de forma automatizada todos los meses.

Sólo podrás pasar de nivel como inversor el día que entiendas (e interiorices de verdad) que ganarle 3 o 4 puntos de rentabilidad a la inflación con inversiones pasivas de forma estructural es algo extraordinario y que puede hacerte muy rico mientras dedicas tu vida a lo que de verdad te importa (es decir: a leer libros de Cercas, a comer helado de pistacho y a ver películas de Star Wars).

En este aspecto ocasionalmente “juego con algo de mi dinero” a hacer de gurú e invierto en algunas compañías que me gustan. Pero el 90% de mi dinero está en fondos Amundi. Jugar algo con mi dinero me permite tener mucha más «adherencia» a la forma correcta de invertir con el 90% de mi capital asignado a la renta variable.

Cada mes tengo una transferencia automatizada y me olvido. Tengo una cuenta especial de inversión para la universidad de mis hijos que en la que iré modificando el riesgo a medida que se acerquen los momentos de consumir esa caja.

Lo demás, queda muy claro. Mi fondo preferido es Amundi World. Ahí invierto diversificando «al mundo».

En teoría si no ocurre nada extraño probablemente mi dinero estará muchas décadas ahí.

También tengo planes de pensiones obviamente. Pero parece que el gobierno se ha propuesto que la gente no los contrate. Supongo que es mejor crear gente dependiente del estado. Prefiero pensar eso que pensar que no entienden nada o (peor aún) que en realidad su prioridad principal es mantenerse unos cuantos años más en el poder.

Inmuebles para conservar tu riqueza

Los inmuebles de calidad son, a mi modo de ver, grandes activos para conservar tu riqueza.

De la misma forma que el mar es capaz de conservar muy bien la temperatura durante mucho tiempo por las propias propiedades de conservación de la energía del agua, los inmuebles bien seleccionados serán grandes aliados para que puedas conservar tu riqueza.

Para el inversor podríamos afirmar que hay 2 tipos de inmuebles:

- (1) Los que priorizan tu flujo de caja.

- (2) Los más patrimonialistas que son grandes conservadores de tu patrimonio.

Conceptualmente para crear riqueza deberíamos focalizarnos en los primeros. Son inversiones un poco más agresivas. Normalmente están situados en zonas peores y requieren de cierta gestión activa por nuestra parte (reforma, negociación fuerte o solución de algún que otro problema).

Las inversiones inmobiliarias patrimonialistas son inversiones que idealmente deben darnos algo de flujo de caja (para que no nos cueste dinero de nuestro bolsillo todos los meses) aunque el objetivo principal de nuestra inversión no es esa.

El objetivo principal es asegurarnos que en una década el valor de ese inmueble habrá crecido al menos al mismo ritmo que la inflación. Y por ello, cuando mejor sea la zona donde invertimos más probabilidades tenemos que eso ocurra.

Foto: Unsplash

Del mismo modo, si se trata de una vivienda que no tiene muchas décadas en sus espaldas y es de buena construcción también nos da mucha certeza de que no tendremos sorpresas desagradables en cuanto a derramas futuras o reformas estructurales que erosionen nuestra rentabilidad.

Personalmente, con nuestra estrategia patrimonial, en la parte de inversión inmobiliaria combinamos viviendas del tipo (1) y del tipo (2). Jugamos a ambos mundos.

De nuevo es una forma de diversificar dentro de la propia diversificación. Una diversificación al cuadrado.

Invertir en fondos de Private Equity o fondos de Venture Capital para conservar tu riqueza

Como indicaba al inicio del artículo, la diversificación es el amigo más íntimo de todos aquellos que queremos conservar nuestra riqueza.

Dentro de nuestro asset allocation, los fondos de Venture Capital son la pimienta, la parte picante.

Esa pizca de sal que lo cambia todo y transforma esos espaguetis en un viaje a las calles de Roma.

Al invertir en VC esperamos rentabilidades superiores al doble dígito (recuerda que esto de esperar rentabilidades es cómo lo de pensar: es gratis). Y por ello es el ingrediente que (con algo de fortuna) puede hacer que en nuestra estrategia de conservación de riqueza pueda superar la inflación de forma estructural.

Además, como te indicaba con la inversión inmobiliaria, dentro de cada sub-categoría estamos también muy diversificados.

Personalmente, en la parte de Venture Capital participo en 4 fondos de Venture Capital. 3 de los fondos han invertido en una veintena de empresas y el cuarto fondo es un fondo de fondos con participación indirecta en cientos de empresas. Si quieres conocer más detalles acerca de mi estrategia en Venture Capital puedes visitar el siguiente artículo.

Como consecuencia de mi estrategia de inversión ese 15% de activos de Venture Capital los tengo asignados a cientos de empresas con lo que mi alta diversificación disminuyen el riesgo inherente a esas inversiones con alto potencial.

Los mejores fondos de VC tienen estructuralmente en USA rentabilidades de un 25% anual o superiores.

Veremos si en España ocurre lo mismo con algunos de los mejores fondos de VC en los que tengo la suerte de participar (esos fondos tardan 10 años en madurar). En algunos de esos fondos ya me encuentro a mitad de camino con rentabilidades “teóricas” algo superiores. Pero hasta que los fondos no sean liquidados y no vea el dinero en mis cuentas no hay que cantar victoria. La teoría está muy bien para otros. A mí siempre me ha gustado la práctica.

Comportamiento esperado de una buena estrategia de conservación de riqueza vs la inflación (a largo plazo)

Una buena estrategia de conservación de riqueza debería al menos aspirar a conseguir igualar la inflación una vez descuentas los impuestos que debes pagar para no perder poder patrimonio.

Por ello, para poder superar los impuestos a pagar, mi cartera diseñada busca ganarles unos puntos extras de rentabilidad a la inflación.

¿Cuál es la rentabilidad que podemos esperar a largo plazo con respecto a la inflación?

- [15%] Cash y bonos —> 1 o 2 puntos por debajo de la inflación

- [ 30%] Renta Variable —> 2 o 3 puntos por encima de la inflación

- [40%] Inmuebles —> 4 o 5 puntos por encima de la inflación (debido al apalancamiento que utilizamos)

- [15%] Venture Capital —> El rango puede ser muy amplio. Con la estrategia utilizada (ultradiversificación) creo que podríamos caer en un rango de -10 puntos por debajo de la inflación hasta +20 puntos por encima de la inflación.

Total —> Creo que entre +3 % y +6 % puntos por encima de la inflación anual podría ser la rentabilidad anual esperada a largo plazo.

Con una inflación de un par de puntos porcentuales, estar entorno a un 5% – 8% de rentabilidad anual podría ser un resultado esperado.

La gracia de ese 5% – 8% es que lo consigues con una gran diversificación (diferentes activos, a la vez diversificados dentro de la misma clase de activo) y sin depender del performance a largo plazo de sólo una clase de activo (puedes conseguir esa rentabilidad a pesar de que durante 7 años la renta variable no levante cabeza por ejemplo).

Es un 5% – 8% con menos volatilidad que el que podríamos obtener por ejemplo invirtiendo sólo en un fondo indexado de renta variable mundial.

Esa es la verdadera gracia y lo que muchos no acaban de entender. Además estamos expuestos a rentabilidades mayores si nos enfocamos a una gestión más agresiva con nuestras inversiones inmobiliarias o si nuestras inversiones en Venture Capital caen en el primer cuartil.

Es decir hay un upsight importante de esa rentabilidad potencial estimada.

La importancia de un mindset adecuado

¿Y sabes? Déjame que comparta contigo una última reflexión.

Una de las mejores formas de conservar tu riqueza es no apegarte demasiado a ella. La riqueza es solo un medio para disfrutar de una vida plena donde tengas suficiente libertad de elección. Y lo que nos acostumbra a pasar a todos es que siempre le damos una importancia mucho mayor de la que en realidad tiene (tanto cuando no la tenemos o cuando la poseemos).

Y es que hace más de dos mil años Séneca ya nos dio grandes lecciones estoicas acerca de cómo conservar la riqueza.

Hay cosas que para saberlas no basta con haberlas aprendido. Fue la avaricia la que instauró la pobreza y al ambicionarlo todo lo perdió todo.

Séneca

Que tu avaricia no rompa el saco.

Disfruta de la riqueza perfecta e infinita de unos minutos para encontrarte contigo mismo.

¡Qué pases un gran día!

Foto que encabeza el post: Pon un candado a tu patrimonio (Unsplash)

¿Alguna forma adicional que quieras compartir con la comunidad para ayudarnos a proteger nuestro patrimonio? ¿nos lo cuentas en los comentarios?

Si te ha gustado el post suscríbete a Inversor Directivo para no perderte ningún contenido (existe cierto contenido exclusivo que sólo publico a través de mis Newsletters).

Hace un par de meses he actualizado 2 de mis libros tanto en contenido como en continente. Obviamente son libros llenos de historias formativas. Descárgalos a través de los siguientes enlaces:

- Descarga el libro “5 pisos en 3 años”. (Motivacional)

- Descarga el libro “10 estrategias para encontrar viviendas con alta rentabilidad”. (Metodológico)

Buenos dias Alberto,

Muchisimas gracias por compartir tanta información con nosotros!

Me interesa mucho este tema, pero tengo una duda que no encuentro respuesta por ningún lado….

¿Quizás puedas ayudarme con esto?

Si tengo como única fuente de ingresos solo 2 apartamentos alquilados (vivienda habitual), ¿Puedo asegurado con la seguridad social o al menos asistencia sanitaria?

No me parece rentable si tengo que darme de alta como autonomo para esto….

Muchas gracias por tu ayuda!

Hola Veerle,

Disculpa mi atrevimiento pero entiendo que eres residente fiscal en España, ¿verdad?

Las viviendas las puedes declarar a través del IRPF sin problema actuando como persona física. De hecho, es lo que hacen la mayoría de inversores con patrimonios inferiores a 8 viviendas.

Espero te ayude la respuesta,

¡Saludos!

Hola, Inversor directivo:

Quería hacerte una pregunta en tu web que había planteado previamente en Twitter.

En tu libro «Largoplacismo inmobiliario» no recomiendas por defecto el seguro de alquiler. La verdad que siguiendo tu método de selección de inquilino se realiza un buen filtrado para elegir pero me quedo tranquilo sacando un seguro de alquiler igualmente. ¿Por qué no lo recomiendas?

Y otra cosa, dices que si el inquilino te convence por sus valores pero va justo económicamente sí que lo sacas pero le repercutes el coste del seguro. ¿Cómo planteas esa subida del alquiler?

Muchas gracias.

Saludos, Germán.

Hola Germán,

Buena pregunta. 😉

Si te quedas tranquilo con el seguro de alquiler invierte el 5% de las rentas inmobiliarias en este seguro. No hay nada más rentable que tu tranquilidad.

Dicho esto, mi método de selección de inquilinos (que explico en el libro Largoplacismo Inmobiliario) es mucho más estricto que el de las aseguradoras que únicamente lo basan en números.

Si va justo, le planteo un aumento de precio al inquilino para que pueda cubrir el coste del seguro. Y se lo digo de forma muy transparente.

¡Saludos y espero te ayude!

Me encanta leerte, el problema para mi es que creo que hay que tener un nivel mínimo de ahorrado bastante superior a lo que yo tengo ahora.

Además, como comentan también, el hecho de tener que darse de alta de autónomo (mínimo 294 € mensuales), hace que haya que tener al menos 3 viviendas alquiladas a precio razonable para que la cosa funcione.

En fin, seguiré aprendiendo de ti y a verlas pasar.

Saludos.

Gracias Miguel Ángel,

El ahorro en mi opinión es una pata importante.

Así que coincido contigo. Hay que construir desde la base y te animo a que poco a poco incrementes esa base en forma de ahorro.

¡Saludos!

Como comenta Alberto en una respuesta previa, las viviendas las puedes declarar a través del IRPF sin problema actuando como persona física, no hace falta que te des de alta de autónomos.

Gracias Raúl por complementar la respuesta.

¡Saludos!

Buenas, Alberto!

Gracias por compartir tu visión.

Yo tengo 43 años y estoy en fase de acumulación, combinando alquiler de pisos baratos y fondos indexados en renta variable. También estoy formándome en value investing para tratar de arrancar algún punto más de rentabilidad a un 20-30% de mi cartera. Aún queda algo lejos y no he estudiado el tema a fondo, pero quizá la estrategia que más me convence para cuando deba ser más conservador es la cartera permanente de Harry Browne (25% cash, 25% acciones, 25% bonos y 25% oro). Es una opción muy cómoda, ya que sólo requiere rebalanceos anuales o cuando hay grandes movimientos de los mercados, e históricamente ha tenido una baja volatilidad. ¿Qué te parece?

Hola Raúl,

Me parece muy bien. Sin duda es muy «data-driven».

Como siempre, en mi opinión, lo más importante es escoger una estrategia y adherirse a ella durante décadas. Ahí es donde falla la mayoría de los mortales. Así que, si más adelante te unes a ella, te recomiendo que sobretodo seas disciplinado.

¡Saludos!

Buenas tardes. En la parte de Cash…..¿que opinas de tener algo de metales físicos (oro/plata)?

Un saludo

El oro no da dividendos y eso me incomoda.

Me sé la teoría de la cartera permanente pero no me he lanzado a ella. Te recomiendo el blog de Jesús Arroyo. Él es un experto y tiene artículos muy buenos.

Gracias por tu comentario Daniel.