Están los fumadores, los alcohólicos, los drogadictos, los adictos al sexo o incluso también los adictos a las redes sociales. Hay una adicción, también muy generalizada, pero de la que se habla poco que es la adicción a nuestro salario.

Esta adicción genera una falta de libertad que limita nuestras opciones tanto personales como profesionales.

A pesar de que en ocasiones podemos necesitar un cambio o no estamos bien en nuestro trabajo actual, la adicción a nuestro salario nos impide tomar riesgos y perdemos muchas oportunidades que podrían enriquecer nuestro crecimiento profesional.

Como en cualquier adicción, el primer paso para tratarla es reconocerla.

Tenemos que entender nuestra situación inicial.

No se trata de culparnos. Se trata simplemente de entender nuestra realidad.

Clica para ver el índice de contenidos

Y tú, ¿Eres adicto a tu salario?

En muchas ocasiones es normal ser adicto a tu salario.

Por ejemplo, si acabas de casarte, tu pareja y tu no tenéis ningún tipo de activo y debéis alquilar un piso para ir a vivir juntos lo normal es que tengas adicción a vuestros salarios porque lo necesitáis para iniciar esta nueva aventura juntos. Y ahora no me cuentes que no puedes casarte hasta que no tengas una situación económica impecable (lo siento pero me resisto a pensar eso).

O si has decidido ser padre y lo consigues. En muchos de esos casos ahora ya son tres (o más) los adictos al salario. Padres e hijos dependen de ese maná que tu trabajo aporta cada mes.

En todo caso, mi reflexión, es que existen motivos y momentos por los que vale la pena ser adicto a tu salario, mientras que existen muchos otros que no tienen ningún tipo de sentido y que pueden y deben evitarse.

Estos últimos motivos son los que hay que minimizar para ser más libres en nuestras tomas de decisiones.

En este mundillo de los blogs, existen muchos blogueros que hablan de libertad financiera con mucha facilidad cuando en realidad ellos no son libres financieramente. De hecho, pretenden serlo a través de sus escritos.

Me resulta curioso.

Esos blogs, de algún modo, esclavizan lo que es trabajar en una empresa como si la única forma de ser feliz fuera siendo uno empresario o viviendo sin tener uno o varios jefes.

Mi opinión es que no existe una solo manera de ser feliz desde un punto de vista profesional.

Además creo firmemente que en la vida podemos pasar por distintas etapas donde la fórmula profesional idónea puede cambiar.

Trabajar en una gran empresa te puede aportar al inicio de la carrera una curva de aprendizaje muy interesante. Además, socializar es una parte muy importante de nuestra felicidad y cuando lanzas tu negocio de forma individual pierdes esa parte de encontrarte con compañeros en el trabajo que en mi caso se me hizo especialmente duro cuando muchos años atrás fracasé al lanzar mi propia empresa.

Así, que intentando eliminar mis propios dogmas he realizado un listado donde especialmente repaso y profundizo en razones que creo que son errores estructurales que muchos cometemos y que en cierta forma incrementan nuestras necesidades financieras de forma absurda.

Poder eliminar alguno de estos errores puede contribuir a bajar tu adicción al salario y quizás algún día poder afirmar que no necesitas trabajar para mantener tu estilo de vida ideal.

Muchos profesionales podrían ser libres financieramente con los altos salarios que perciben pero confunden sus deseos y sus prioridades y lejos de encontrar cierta libertad financiera aumentan su adicción al salario para pagar necesidades creadas de forma totalmente artificial.

Estos profesionales, crean una rueda de altos costes fijos de la que cada vez les es mas difícil salir y que en muchas ocasiones acaba con situaciones patrimoniales y personales muy delicadas.

Es paradójico pensar que muchos de los que más oportunidad tendrían de ser libres financieramente debido a sus altos salarios acaban arruinados precisamente debido a que sus altos ingresos les llevan a adquirir unos hábitos muy costosos de mantener.

El motivos es que poseen cierta miopía acerca de su futuro (hay que vigilar con cierto optimismo profesional enfermizo) y poseen una falsa creencia pensando que esos altos salario serán eternos.

Razones por los que vale la pena ser adicto a tu salario (temporalmente)

Para poder ayudar a nuestros familiares

La familia es una de las formas más eficientes de subsistir como humanos. Por eso, el concepto de familia ha triunfado en todo el mundo y en todas las culturas (de alguna forma u otra).

La familia es una unidad que disminuye el riesgo de que haya algún componente que no pueda subsistir o que no pueda obtener lo mínimo necesario para tener una vida digna.

Y el gobierno no es tu familia.

Aunque algunos lo confunden y crean que el gobierno debe ocuparse de nosotros. El gobierno no tiene la capacidad con el sistema actual de asegurar unas pensiones que nos permitan vivir hasta los 100 años o de «repartir» un salario mínimo a todo el mundo.

Sin entrar en discusiones políticas, que no es el objetivo de este post, el gobierno no puede substituir el rol de la familia.

Nos enamoramos y nos vamos a vivir en pareja. Y vivir en pareja es eficiente económicamente porque de algún u otro modo aumentamos nuestros ingresos y disminuimos el riesgo al poder diversificar-los.

Los padres, por definición, queremos ayudar a nuestros hijos. Los hijos, también por definición, quieren ayudar a sus padres cuando fallan las fuerzas (eso espero 😉 ).

La fuerza de la familia es una de las razones por las que en ocasiones puede ser necesario cambiar nuestro tiempo por salario.

Para poder ser padres

Profundizando en el capítulo anterior me gustaría hacer una mención especial a la paternidad.

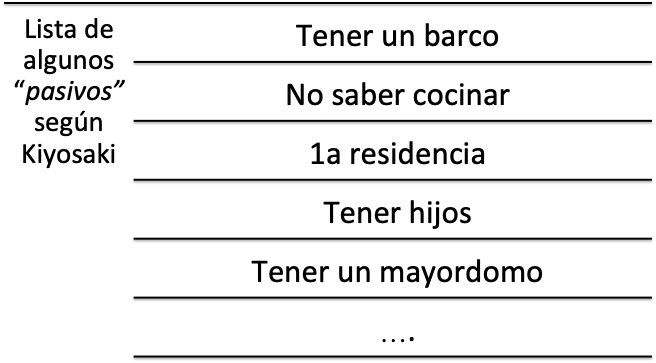

El gran Robert Kiyosaki, autor de «padre rico, padre pobre» (un libro mítico y fácil de entender que aborda con mucha claridad la diferencia de mentalidad entre las personas ricas y las pobres) afirma sin entrar en muchos detalles que tener hijos es un pasivo desde un punto de vista financiero porque obviamente consume recursos económicos que podrían usarse para adquirir activos que podrían generar recursos adicionales.

Clasifica a los hijos dentro de la misma lista de pasivos que por ejemplo: tener un barco, tener un mayordomo, la primera residencia (porque consume recursos con sus gastos) o no saber cocinar y tener que ir a un restaurante para alimentarse.

No discuto que los hijos, obviamente, consumen recursos económicos. Lo que discuto y discrepo es la sugerencia de Kiyosaki de no tener hijos hasta que uno no tiene una situación económica muy boyante.

De hecho, en parte es lo que está sucediendo en el mundo. Y por ello, cada vez existen más papás-abuelos.

En mi opinión, tener hijos, es un gran ejercicio de responsabilidad, sin duda, pero es una de las decisiones más importantes y con más impacto en tu vida.

Por ello, llegado el momento adecuado, con la persona a tu lado correcta, me parece maravilloso el hecho de tener que depender de un salario (o de dos) para poder disfrutar de la aventura de ser padre.

Es un motivo que llevamos escrito en nuestros genes.

Para formarse

Si tuviéramos que hacer un cierre anual nuestro del mismo modo que lo hacen las empresas (con nuestra cuenta de resultados y nuestro balance de situación), entenderíamos que uno de los activos más importantes que deberíamos poner en «nuestro balance» sería el de nuestras habilidades y nuestra capacidad de aprender (una especie de propiedad intelectual).

Esta capacidad de aprendizaje continuo junto con nuestras habilidades es la que podrá ayudarnos a incrementar nuestros ingresos futuros y por tanto debe tratarse como uno de los activos más importantes que poseemos.

| Activos | Pasivos |

|---|---|

| Caja | Créditos consumo |

| Inmobiliario | Hipoteca |

| Renta Variable | … |

| Habilidades y Capacidad de aprendizaje (Quizás el Activo personal más importante para dejar de depender de nuestro salario en un futuro) |

La formación es una aventura vital que nunca acaba y que se retroalimenta. A más formación, más ganas de aprender y a más ganas de aprender nuevas habilidades adquiridas.

Y la buena educación no es barata. Pero como sabemos, no tener una buena educación siempre sale más caro.

En función de la situación personal de cada uno es posible que debamos «endeudarnos» de alguna forma para acceder a tener una buena formación (y sino que se lo pregunten a los millones de americanos endeudados).

Al endeudarnos, de nuevo, nos hacemos en cierto modo esclavos de nuestro salario.

Pero es una deuda que paga un activo. Y por ello, es una deuda que podríamos calificar como «deuda buena» de algún modo.

Recuerda que la mayor inversión cuando te formas es tu tiempo. Por ello, prioriza la formación contrastada y de alta calidad. Intenta no escatimar en tu formación.

El dinero podrás recuperarlo en el futuro, tu tiempo invertido no.

Razones por los que NO vale la pena ser adicto a tu salario

Comprarse una segunda residencia

Comprarse una segunda residencia obviamente tiene algunas ventajas como por ejemplo poder desconectar cada fin de semana que te apetece y poder cambiar de aires.

El problema de eso es que el precio que pagas es muy caro y hay otras alternativas que te permiten hacer lo mismo de forma mucha más económica y además con otros beneficios importantes como poder cambiar de destino tantas veces como quieras y descubrir lo grande y variado que es el mundo.

Ya escribí un post donde explicaba como en nuestro caso el dinero que podríamos haber invertido para comprar una segunda residencia lo invertimos para comprar viviendas que alquilamos y usamos el cash flow positivo de estas inversiones para desconectar con mucha frecuencia y descubrir nuevos lugares maravillosos.

En muchas ocasiones se compran segundas residencias simplemente porque sobra dinero en el banco y la gente no sabe qué hacer con él.

La realidad es que desde un punto de vista económico, comprar una segunda residencia es una muy mala inversión y además, de media, los españoles usan menos de 30 días al año sus segundas residencias.

Que la segunda residencia no sea el motivo por la que soportas un trabajo que no aguantas.

Que esos 30 días al año de «desconexión» no te impliquen 250 días laborables llenos de hastío.

Comprarse un coche mejor de lo que realmente necesitas

Éste es uno de mis preferidos.

Las famosas letras de los créditos que la gente paga por los coches son una barbaridad.

Si quieres comprarte un muy buen coche me parece maravilloso. Lo pagas al contado y se acabó la historia.

Pagando un coche al contado entenderás mucho mejor lo caros que son.

Si te compras un coche de 60.000 euros y calculas cuánto o tiempo laboral te ha costado comprarte ese coche podrás entender realmente el esfuerzo que supone para ti esa compra.

Si tienes la fortuna de tener un salario bruto de 100.000 euros, comprarte un coche de 60.000 euros te costará casi un año de tu salario (recuerda que existen los impuestos entre el salario bruto y el neto).

Otra forma de verlo podría ser la siguiente:

Si te consideras un buen ahorrador y siguiendo con el mismo ejemplo anterior consigues ahorrar un 10% de tu salario bruto, es decir, 10.000 euros al año. Realmente, vale la pena invertir 6 años de ahorros para comprarte un coche?

En esta calculadora de tu sueldo neto podrás calcular cuántos días necesitas trabajar para pagar el coche que tienes o que deseas comprar. A veces reflexionar de esta manera te ayuda a ver las cosas con mucha más claridad y a tomar mejores decisiones.

Y lo que muchos hacen de pagarlo a plazos aún empeora las cosas pues los intereses suman al principal un coste añadido.

¿Vas a trabajar en coche, y trabajas muchos días para poder pagar el coche?

Y, ¿si no tuvieras coche? ¿Qué podrías hacer con todo ese dinero?

Por no planificar bien

Existen tantos costes en la vida que son el resultado de una mala planificación que la industria lo explota sin ningún tipo de piedad y se aprovecha de ello porque sabe que los humanos no somos buenos planificando.

Algunos ejemplos de mala planificación que aumentan nuestros gastos:

- Comprar casi cada día en la máquina del trabajo de vending un kitkat para merendar porque (de nuevo) no nos hemos traído una fruta de casa. Además de ser un gasto innecesario estás empeorando tu salud.

- Reservar tus vacaciones (este año no cuenta 😉 ) con poca anticipación. La industria vacacional es una de las industrias más avanzadas en técnicas de Revenue Management y los precios de sus servicios varían enormemente en función del momento de compra de los paquetes. Por este motivo existen buscadores de viajes que emiten recomendaciones de cuándo es el mejor momento para viajar. Úsalos.

- No cancelar a tiempo ciertos servicios mensuales que no usamos con cierta frecuencia como el gimnasio o diferentes tipos de suscripciones. No hay ningún problema en «pagar por uso».

- Comprar más cantidad de la que realmente necesitamos. Acabas consumiendo mucho más. Aplica en muchas categorías de consumo como en la comida o incluso en el ocio. Vas de viaje a Londres y compras un paquete para ver 10 museos en 2 días. Después de ver el tercer museo todos los cuadros te parecen «iguales«. Quien mucho abarca, poco aprieta.

- Salir a pasear con tus hijos sin botellas de agua en el carrito. Un clásico que a todos nos ha pasado. Cuando tu hijo tiene sed y no tienes agua pagas cualquier animalada que te digan para darle de beber. Obvio.

- No pensar en el flujo de caja futuro de la familia y tener que pedir préstamos a tipos de interés cercano a la usura por no anticipar que os haría ilusión hacerle una bonita fiesta a vuestra hija en su primera comunión.

- Por no tener seguros que puedan cubrir posibles eventualidades y con gran impacto económico (el seguro de hogar es un buen ejemplo en este aspecto).

- No comprar la ropa durante periodo de rebajas o en outlets online es un ejemplo de mala planificación. Las marcas de moda cada vez más nos ofrecen ventanas temporales más largas dónde comprar ropa con descuentos de más del 50%. La ropa responde a necesidades que en general podemos planificar. Que se te rompa un tejano nuevo porque tu hijo ha querido experimentar con las tijeras no es planificable, que en invierno hace frío y necesitas un jersey que abrigue bien es totalmente anticipable.

- Quedar con un amigo a las 10h de la mañana de un domingo, despertarse tarde y tener que coger un taxi para no llegar tarde cuando tu amigo vive a distancia de un paseo de 25 minutos (más sano y más barato).

Es necesario entender que una buena planificación siempre disminuye nuestros costes y por tanto disminuye nuestra dependencia y adicción a nuestro salario.

Por querer gustar a los demás

Tenemos una obsesión tan grande por gustar a los demás que debido a ello cometemos verdaderos disparates económicos.

Lo primero que hay que entender es que querer gustar a los demás es lo más natural del mundo. De hecho, suponía una ventaja evolutiva, ya que los hombres somos animales sociales y aquellos que en la antigüedad eran abandonados por la tribu morían rápidamente. Por ello, querer agradar está escrito en nuestros genes.

Pero de ahí a cometer locuras económicas por agradar va un buen trecho.

Decisiones importantes como las siguientes no deberían nunca ser tomadas bajo el prisma del qué dirán sino bajo el prisma de nuestra sólida opinión y un análisis de lo más racional:

- Vivir en una determinada zona porque sino pensarán que soy pobre.

- Tener determinada marca de coche porque sino creerán que no me gano bien la vida.

- Comprar una segunda residencia para lucir piel morena en el paseo marítimo en verano y encontrarse con los mismos prósperos vecinos que viven en tu ciudad.

- Llevar a nuestros hijos en aquella escuela tan cara porque allí van los hijos de la gente con dinero.

- Comprar aquel traje Hugo Boss que tan bien le queda al maniquí pero que luego nos va grande y debemos llevar a todos lados porque nos ha costado su dinero.

Por vivir con el síndrome del «tener que HACER» y olvidarse del «SER»

La hiperactividad agota.

Y además de agotar consume muchos recursos.

Como siempre la virtud puede encontrarse en un punto de equilibrio.

Por un lado todos conocemos familias que no paran y que salen a viajar y a consumir prácticamente todos los fines de semana. Parece que pasar un fin de semana en casa fuera pecado.

Por otro lado, también conocemos familias que nunca salen y que se aburren como ostras porque repiten una y otra vez las mismas actividades en su tiempo libre.

De nuevo, encontrar un equilibrio entre irse de aventuras cada fin de semana o aburrirse clausurado en casa es una tarea no fácil pero que debe intentarse conseguir. La clave para ello es buscar actividades que te permitan desarrollar mucho más tu consciencia y tu presencia (desarrollar tu SER).

A veces las actividades que realizamos (tener que HACER) solo buscan distanciarnos de nuestra propia reflexión interna y son simples pasatiempos que impiden que podamos profundizar mucho más en nosotros mismos.

Por solo pensar en gastar y no pensar en invertir

La inversión ayuda a gastar menos porque la inversión necesita de recursos económicos y sale de la misma caja que el consumo.

Por ello, aquellas familias o personas que tienen la costumbre de invertir de forma estructurada y siguiendo un buen método de inversión son menos dependientes de su salario.

Por un lado gastan menos y por otro lado recogen los frutos de sus inversiones.

Cuando se te acumula el dinero en tu cuenta bancaria necesitas mucha fuerza de voluntad para no despilfarrarlo con cierta facilidad.

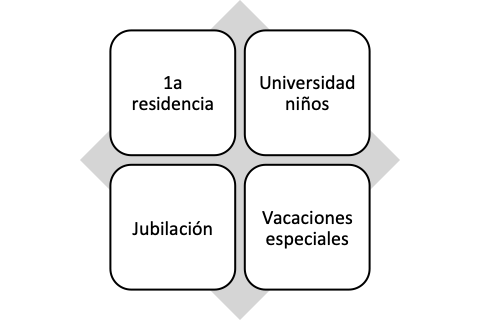

Por ello, separar las cuentas, en base a diferentes objetivos vitales importantes e invertir ese dinero ayuda a ser mucho mas eficiente con tus recursos.

Planificando tu camino para disminuir la adicción a tu salario

Resulta en parte utópico pensar en que podemos ser lo suficientemente ingeniosos para «crear activos» y vivir de rentas toda la vida.

Todo cuesta mucho.

Pero te aseguro que es posible vivir de rentas.

Ahora bien, normalmente es un camino muy largo.

Para iniciar tu propio camino, te recomiendo que:

1.- Entiende bien el listado anterior de razones y sobretodo actúa en las que NO valen la pena para poder disminuir tus necesidades económicas actuales.

2.- Encuentra actividades en las que disfrutas creando activos y creando valor económico. Es evidente que la creación de rentas o de riqueza es un proceso lento y qué requiere de mucha disciplina y energía. La motivación «per se» tiende a evaporarse.

Por ello, es muy importante detectar actividades en las que uno disfruta creando valor. En mi caso, disfruto mucho con la inversión inmobiliaria, con la inversión en empresas de nueva creación y con el auto-aprendizaje que incrementa mi valor de mercado.

3.- Disfruta del camino que al fin y al cabo es lo único que realmente importa. Ese debe ser el criterio que nos permita seleccionar nuestras fuentes de creación de valor económico.

«Memento mori».

Los estoicos ya nos recordaban que en cualquier momento podemos morir. Y no lo hacen para entristecernos. Nos lo recuerdan para que aumentemos nuestra consciencia y aprovechemos mucho más cada momento del que disponemos. Cada día morimos un poquito.

De nada importa tener la vida resuelta económicamente si el precio que debes pagar es demasiado alto.

Si apenas tienes tiempo libre, si no puedes vencer el síndrome del FOMO (Fear of Missing Out) o si no encuentras cierta tranquilidad en tu vida.

Dejar de ser esclavo de tu salario debería aportarte sobretodo más tiempo libre y mayor tranquilidad.

Ese debe ser el fin. No la riqueza en sí.

Elige disfrutar del «hoy» mientras creas un «mañana» aún mejor.

Foto: Realicé esta fotografía hace muchos años en un viaje a Sidney haciendo un barrido al ciclista. Ir en bici siempre me ha transmitido una gran sensación de libertad y me ha enseñado que la clave para ir más rápido es que cargues muy poco peso 😉

Hola Alberto, a ver qué te parece este esquema y situación para el ciclo 38 a 58.

La verdad es q como tú, o parecido, ambos somos «Millenials», empecé a invertir antes de los 18, en mi caso desde los 16 siguiendo la bolsa por el teletexto, eso sí que era análisis técnico! jj, como quién dice, poco más que un poco de lectura en papel salmón extra esporádicamente, y firmando mi padre las operaciones hasta pasarlos.

Tras los vaivenes de aprender a ost**** (o golpes siendo fino), 8 años de estudios en finanzas con exptes. siempre en la parte alta del primer cuartil, incluso trabajando y estudiando, prácticas profesionales, pruebas en sectores tan rudos en los veranos como la construcción o los seguros, etc, hasta dar con puestos cualificados en puestos de administración de zonas comerciales o adjunto de gerencia en grupo de pymes, hasta dar con el puesto cualificado en el que haces carrera en el mundo de las Finanzas, te das cuenta q cuanto más sepas más prudente debes ser, y llevamos años q ya no vale ni el análisis value, es más fácil la técnica de comprar barato y vender caro, no tiene más, así q llevo un par de años casi q sólo especulo con las acciones de la empresa en la que q curro (estable y predecible).

A finales de este inolvidable año haré 38 y mi horizonte no es currar más de los 58, actualmente aún, crucemos los dedos.

La situación es: viv habitual con hip como 100k, pareja estable con trabajo estable, 2@ garaje libre de cargas, apretando a promotor por menos del 50% valor a nuevo q en obra nueva es caro, coche pagado el año pasado <30k.

Cada uno llevamos nuestras cuentas, ella con tener un cash para reponer coche está confortable, tiene la situación personal más menos resuelta entre trabajo, familia, etc.

Cómo vosotros tengo colchón en depósitos bancarias remunerados, y en mi banco transaccional y tradicional tengo fondos mixtos defensivos y RF de calidad, además de los restos de cartera de RV y la inversión dinámica focalizada en 1 sólo valor con las q limpiaré las pérdidas del resto de valores en los q tengo posiciones muy pequeñas, mero buy N Hold por dividendo y valor, ahora solo dividendo el valor pocas mantienen el tipo.

Escenario que estoy valorando a corto plazo, inversión en oportunidades inmobiliarias, siempre he sido anti-ladrillo, pero podría empezar tener sentido en la estrategia a medio y largo plazo, con un mix de alquilar un 2º piso hasta usarlo y luego el actual alquilarlo o venderlo, así como la alternativa de una pequeña inmovilización en 2ª residencia, cómo tú soy de buscar nuevos destinos e ir a buenos hoteles que sale más rentable, pero bueno, este tipo de buenas vacaciones tampoco la abandonaría, pero de comprar segunda residencia en costa tiene que ser lo más cerca posible, en mi caso 2 horas y por el norte, es lo que hay, aunque para playa prefiera la otra punta de la península:

-compra piso en el centro sin garaje rehabilitado por banco, en población de menos de 200 mil hab. Lo alquilaría sin amueblar (¿tienes experiencia en ponerlos en alquiler así?), buscar buen inquilino y poder usarlo de vivienda en 10 años (buscando antes garajes, vamos podrían ser otros 50 mil 2 garajes). Está en el centro, cerca, zona delegaciones administraciones públicas. El precio iba a rondar 130k + gastos de 3 hab y 2 baños.

-comprar apartamento, como digo zona norte para poder ir cualquier finde, puente, etc, lo más cerca de aquí con costa, precio como 70k + gastos.

Ambas inversiones igual es mucho trapo, la 1@ igual la haría yo sólo y la 2@ a medias. ¿cómo lo ves?

Aprovecho para consultarte también por temas varios de inversión y entidades con las que nos relacionamos para mover la inversión y los fondos de emergencia:

-agregadores financieros con entidades pequeñas las típicas q salen en el ranking del blog de tucapital.es conoces?

-fondos de inversión predilectos para ti por ratio sharpe o los q tu valores en la elección de fondos? Yo por ej desde hace una década soy pro MG mixtos defensivos, aunque lo tengo diversificado también fondos de Robeco (RV), Schroder o Pictet para RF y mixto defensivo complementarios.

-como inversión alternativa sólo opero en lending, el factoring de finanzarel estoy con dudas si probarlo su min son 10k pero buena estadística. ¿Qué inversión alternativa me recomendarías analizar?

En su día vi nacer opciones como x ej. Civeta investment y parecidas, pero nunca vi muy claro su esquema y estrategias de inversión

Gracias, ánimo y cuidaros familia

Muchas gracias por tu comentario,

hay muchas preguntas! 😉

Intento contestarte algunas…

Respecto a la compra de inmuebles decías lo siguiente:

-compra piso en el centro sin garaje rehabilitado por banco, en población de menos de 200 mil hab. Lo alquilaría sin amueblar (¿tienes experiencia en ponerlos en alquiler así?), buscar buen inquilino y poder usarlo de vivienda en 10 años (buscando antes garajes, vamos podrían ser otros 50 mil 2 garajes). Está en el centro, cerca, zona delegaciones administraciones públicas. El precio iba a rondar 130k + gastos de 3 hab y 2 baños.

-comprar apartamento, como digo zona norte para poder ir cualquier finde, puente, etc, lo más cerca de aquí con costa, precio como 70k + gastos.

De las 2 opciones me quedo sin duda con la primera. Básicamente por sencillez de la operación. Entiendo lo que comentas de la segunda residencia para alquilar y para aprovecharla. Pero a nivel de inversión para mí es más clara la primera (menos riesgo y menos trabajo).

Respecto a fondos de inversión… solo uso fondos indexados. Vanguard o Amundi. Dedico 1 hora al año a rebalancear y ya está. No me gusta invertir tiempo en seleccionar fondos.

Respecto a productos de venture capital, te recomiendo el post que escribí acerca de la inversión en start-ups.

Espero te sirva y gracias de nuevo por los comentarios.

Como siempre digo, las respuestas son solo mi opinión honesta en base a mi experiencia.

Saludos!

Hola Alberto;

No suelo escribir, aunque si leer, en blogs; pero en tu caso me gustan los artículos y exposición ya que es muy similar a mi forma de pensar. Hablando en general no en posiciones. Convencido de seguir leyendo tus entradas como un aprendizaje o complemento a mi versión y seguro que me generarán dudas/inquietudes que me gustaría trasladarte.

Un abrazo

Aladren

Hola David!

Muchísimas gracias por pasarte por aquí y dejar este bonito comentario.

Me alegro que sigas leyendo el blog.

Saludos!