Hace 10 años empecé a invertir gradualmente en empresas de nueva creación. Y a día de hoy ya van 300.000 euros invertidos. En papel son inversiones muy rentables (pero sin liquidez hasta que lleguen los famosos y esperados «exits«).

Ha sido y está siendo una experiencia muy enriquecedora pero necesito controlar mis impulsos al invertir en start-ups. Es un juego peligroso.

¿Cómo deberías invertir en start-ups si no quieres transformar algo potencialmente muy rentable en una pesadilla que te cueste mucho dinero? En el post te lo intento explicar. ¿Me acompañas?

¡Mola mucho invertir en startups!

Queda bien. Conoces gente interesante.

Incluso, a veces, crees que podrás hacerte rico rápidamente. Piensas que por el hecho de invertir 5.000€ o 10.000€ en una start-up podrás jubilarte a los 40 (o incluso antes).

Mola mucho invertir en startups, pero mola muchísimo más ganar dinero.

Mientras reflexiono en cómo enfocar los aprendizajes que os quiero transmitir he recibido un regalo especial que un suscriptor de forma totalmente desinteresada me ha regalado (¡en el mundo hay gente que sabe muy bien cómo expresar gratitud!).

Se trata del exitoso libro «El inversor Dhando».

Huele a libro nuevo mientras juego con sus páginas . Releeo ciertos fragmentos del libro antes de empezarlo.

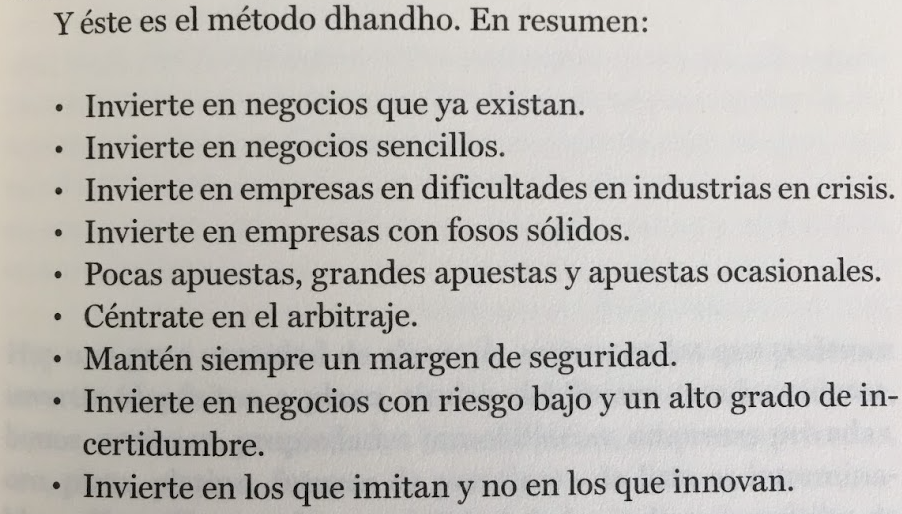

Y me paro en una página que me llama la atención. Hago la siguiente foto para poder compartirla con la comunidad:

Me viene a la cabeza que prácticamente todos las recomendaciones que me regala el libro en esta página van en contra de la inversión en start-ups.

Esta mañana he confirmado una nueva inversión de 5.000 euros en una empresa de nueva creación que aún no tiene CIF. Es un simple power point. Conozco al equipo fundador y a los inversores que son del mundillo startupero ibérico. Nombres con experiencia y que a muchos nos suenan.

Pienso que sé lo que me hago aunque en el fondo una voz me dice que quizás me precipito un poco. A día de hoy, sólo hay una idea.

Luego analizo fríamente que con mis inversiones en start-ups voy a ganar bastante dinero. De hecho con las valoraciones actuales ya lo estoy haciendo, ¿no? Además, es una parte pequeña del asset allocation, ¿verdad?

Fíjate como mi mente trata de justificarse continuamente. Esa mente racional que continuamente justifica lo que nuestra mente emocional (esa dictadora perfecta) dictamina.

Nuestra mente sueña con ganar mucho dinero con una simple transferencia de dinero a un nuevo equipo que te vende la luna.

Este mismo efecto ocurre en muchos momentos vitales: al invertir en start-ups, al realizar un curso de formación del nuevo gurú online o hasta al comprar la lotería de Navidad.

Antes de entrar de lleno a analizar la inversión en empresas de nueva creación, viajemos brevemente a la inversión en renta variable para aprender algunos conceptos que nos ayudarán:

Sabemos que el inversor particular medio que invierte en fondos de gestión activa lo hace mucho peor que los índices bursátiles de los mercados en que invierten esos fondos. De hecho, alrededor de un 80% de los inversores particulares que invierten en fondos activos tienen este problema.

El problema es evidente pues ocurre por un simple hecho: los costes de gestión de los fondos. Es evidente que si el mercado da una rentabilidad «X», la mayoría del mercado nunca va a poder superar esa rentabilidad por el simple hecho de los costes de gestión que quitan rentabilidad a la inversión. Pura matemática básica.

Por ejemplo, un suscriptor del blog me comentaba a través de un comentario en un post anterior que existe un fondo de Peter Lynch que tuvo un retorno anual medio del 29% entre 1977 y 1990 (el considerado mejor fondo de la historia).

¿Sabías que el inversor medio en ese fondo perdió dinero? Aquí puedes leer la historia completa.

Pues bien, volviendo a lo que nos ocupa hoy, sabemos también que la mayor parte de inversores particulares en empresas de nueva creación o start-ups pierden dinero.

Y lo hacen fundamentalmente porque es un mercado donde la emoción se sitúa en niveles muy superiores a los de la razón y porque es un mercado donde la mayoría de empresas no acaba ganando dinero nunca. El segundo motivo también da una variable sólida matemática. No hace falta decir que si inviertes dinero en empresas que nunca acabarán ganando dinero tu inversión no va a acabar bien.

Mis inversiones en empresas de nueva creación suponen un porcentaje pequeño de nuestro patrimonio (doble dígito bajo ?). De todos modos, lo importante para mitigar ese riesgo tan grande inherente en este tipo de inversiones es que lo hago a través de participaciones en más de 100 empresas distintas.

Con lo que lo habitual es que cada inversión en una nueva startup (o scale-up) no suponga más allá de un 0,1% del patrimonio total.

Es divertido y las probabilidades de obtener una rentabilidad positiva son mucho más altas.

Aunque nadie me lo garantiza y hasta que no pueda ver el dinero en la cuenta bancaria no podré anunciar al mundo que factor de rentabilidad final he obtenido.

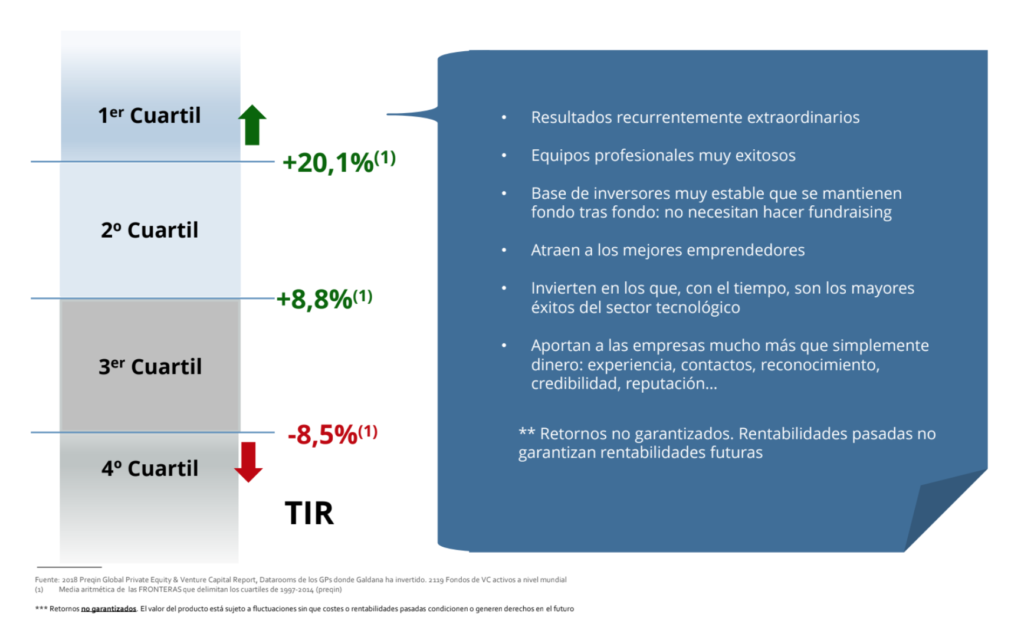

La rentabilidad de los fondos (Venture Capital) que invierten en start-ups

En un artículo pasado describí brevemente la realidad de los retornos en start-ups.

Para los mejores fondos que invierten en start-ups los retornos son muy grandes. Especialmente aquellos fondos que invierten en fases early stage.

Además, este es un tipo de inversión activa donde los mejores fondos acostumbran a «perpetuarse» en las buenas rentabilidades porque los mejores emprendedores siempre buscan en primera opción los inversores que han tenido éxito en el pasado con inversiones en empresas exitosas como Facebook, Airbnb, Google…

De este modo es un ciclo donde los mejores obtienen grandes retornos, los mejores tienen el mejor networking de talento interno y externo y además este hecho les permite contar con el mejor deal-flow posible (pueden analizar las mejores oportunidades antes que los demás).

Las ventajas son enormes y por ello acostumbran a perpetuar sus buenos resultados de rentabilidad en un fondo detrás de otro.

El matiz (muy importante por cierto) es que estos fondos tan exitosos, con tanta experiencia, con tanta gente llena de títulos pomposos (hay mucho vice-president en estas firmas) y bien vestida invierte (al menos) en un rango de 10 a 20 start-ups por fondo porque (a pesar de toda su experiencia de varias décadas) son incapaces de predecir cuáles serán las buenas inversiones y cuáles serán las malas.

Por otro lado, los peores fondos desaparecen rápidamente.

Algunos de estos fondos con malos resultados duran hasta 10 o 15 años que son los ciclos de maduración de las inversiones. Incluso muchos son capaces de conseguir levantar varios fondos. Pero pocos logran levantar el tercer fondo.

Al levantar un fondo cada 4 años, normalmente el tercer fondo de inversión se tiene que levantar en el año 12 o 13. Tiempo suficiente para haber analizado la rentabilidad de los dos primeros fondos. Y si esa rentabilidad no es buena, esos fondos desaparecen al no encontrar inversores que les nutran de capital.

El problema de la inversión en start-ups de la mayoría de los mortales

Uno de los problemas más recurrentes al invertir en start-ups es creer que vamos bien cuando en realidad vamos mal.

Me explico, las start-ups que queman mucho dinero necesitan levantar dinero de forma constante.

Y cuando lo hacen si tienen algún tipo de tracción lo hacen cada vez a valoraciones más altas. Esas valoraciones altas hacen que los primeros inversores «piensen» que el valor de su inversión se está multiplicando. Hecho muy real desde un punto de vista financiero.

Pero la realidad es que al ser inversiones bastante ilíquidas es muy difícil deshacer posiciones.

Sólo a través de transacciones en el mercado secundario (que está creciendo de forma exponencial pero aún es muy pequeño fuera de los Estados Unidos).

Esta sensación de «euforia» porque el valor de nuestra participación crece de forma consistente puede hacer que incluso sigamos apostando más por la start-up en cuestión concentrando aún más nuestra apuesta.

Que la valoración de la start-up en qué has invertido suba no siempre es una buena señal (Foto de Sharon McCutcheon)

Y la bola se va haciendo más grande. Muchas de esas empresas acaban quebrando. Algunas otras acaban subsistiendo como zombies (sin dejar dividendos y básicamente repartiendo sólo salario para los fundadores y empleados).

Y sólo algunas acaban generando mucho valor y pudiéndose vender a otras empresas más grandes o incluso pudiendo salir a cotizar en el mercado continuo (difícil pero no imposible como en el caso de Hola Luz).

Y mientras tanto, el efecto riqueza sube (debido al incremento de valoración de nuestras participadas). Pensamos que tenemos un patrimonio que en realidad es una apuesta con una alta probabilidad de pérdida completa.

La psicología siempre tiene un efecto enorme en las inversiones.

El efecto es comparable al que ya ocurrió hace unos años con la inversión inmobiliaria. Los que tenían una vivienda en el año 2006 y veían que año tras año su riqueza era superior sin hacer nada por su parte. Efecto riqueza que hacía que consumieran más porque «en papel» su vivienda cada día subía de valor.

Y luego (todos sabemos lo que ocurrió) vinieron bajadas de más de un 60% del valor de las viviendas en algunas zonas.

Pues al invertir en start-ups ocurre lo mismo pero las bajadas acostumbran a ser del 100% en «casi todos los casos«.

Y de repente teníamos un dinero invertido que resulta que desaparece en pocos meses (una start-up rápidamente puede cambiar de estar de moda a no estarlo – porque se enfría el crecimiento- y de tener inversores que quieren poner dinero a tener inversores que no contestan las llamadas de los fundadores).

Y ésta es (lamentablemente) la historia habitual.

Invertir en una sola start-up es una forma rápida de quemar (muy probablemente) dinero.

Y algunos «apuestan» (que no invierten) a través de algunas plataformas de crowdfunding unos miles de euros en una empresa que conocen desde hace una hora (el tiempo que han estado buscando información online) con unos emprendedores que no saben que acento tienen (sólo ven la foto retocada en los que se le ve sonreir y esa barbita de cuatro días que tan de moda está).

Ojo.

Esos miles de euros que «apuestan» en muchos casos les ha costado muchos meses o incluso años ahorrar. Esto no es divertido.

Vigila, es mucho esfuerzo y muchos madrugones para perderlo todo tan rápidamente.

Dicen que la experiencia ayuda. Sin duda lo creo aunque no es garantía de nada. Por eso te resumo a continuación lo que volvería a hacer y lo que cambiaría después de una década de inversión en empresas de nueva creación.

Lo que he aprendido después de invertir más de 300.000 euros en start-ups

Lo que volvería a hacer

- Diversificar invirtiendo «cantidades pequeñas» en más de 100 start-ups, la mayoría a través de buenos fondos de Venture Capital (es la única forma que tengo de diversificarme bien con las cantidades que invierto).

- Invertir tiempo en relaciones con los inversores más destacados del país. Te nutren de buenas oportunidades y acabas obteniendo un buen deal flow a través de ellos.

- Ser un follow investor. No invertir si no conozco a nadie y nunca asumir el rol de «lead investor».

- Ser advisor de algunas buenas start-ups. Aprendo y a cambio puedo invertir, en ocasiones, a valoraciones algo más bajas que el resto de inversores.

- Invertir dos tercios en empresas «growth» y un tercio en empresas «early stage«. Las empresas growth ya han demostrado su tracción con el modelo y buscan inversión para crecer más rápido. Tienen menos riesgo pero también menos rentabilidad porque las valoraciones son más caras. Las early stage necesitan demostrar su modelo y por tanto son mucho más baratas en valoración pero sus tasas de mortalidad son mucho más altas.

- Apoyarme en fondos de venture capital «top tier» para poder invertir en las empresas con mayor crecimiento. Los fondos incluyen cláusulas para proteger tu dinero (liquidation preference, anti-dilution…) que no puedes conseguir cuando inviertes como Business Angel. Además, dedican tiempo a hacer buenas «due dilligence» para asegurarse de que todo es tal como te lo cuenta el emprendedor. Apoyarme en fondos potentes acostumbra a ser la única forma de poder invertir en las empresas con más crecimiento del ecosistema.

Lo que haría diferente

- No volvería a hacer «follow ons» para salvar una empresa en la que he invertido:

Algunas empresas de las invertidas van mal y por ello ofrecen ampliaciones de capital con un descuento importante en su valoración. Cuando he invertido en estas circunstancias el resultado nunca ha sido bueno (en mi caso). Además, con las cantidades de inversión que manejo no tengo la capacidad por mí sólo de «salvar» una empresa. Esto corresponde a los «lead investors«. - Debería haber invertido más en las empresas de la cartera que lo están haciendo muy bien:

Nuestra mente toma como «valor de valoración ancla» el valor inicial al que hemos invertido. Y por ello cuando la empresa tracciona bien y nos da la oportunidad de invertir de nuevo a una valoración mucho más alta de la que habíamos invertido la «percibimos muy cara».

La experiencia nos dice que en inversión en start-ups las rentabilidades más importantes acostumbran a venir de los «follow-ons» que hacemos de las mejores compañías que tenemos en cartera. - Debería tener un porcentaje asignado (a priori) a los follow-ons de las empresas en cartera que van bien.

Para poder cumplir con el punto anterior. He aprendido de los fondos en los que invierto que los follow-on son básicos para generar rentabilidad. Al menos la mitad del dinero (o incluso algo más) que invierto directamente debería estar dedicado a follow ons. La primera inversión te da el «tíquet» para conocer una compañía (el negocio y el equipo), las inversiones posteriores en esa compañía en crecimiento te acostumbran a dar la rentabilidad. Cuando la conoces por dentro te equivocas mucho menos.

Si lo haces, hazlo bien (5 consejos para los valientes que a pesar de todo queréis invertir en start-ups)

Intenta indexarte en un índice imaginario formado por muchas start-ups

Creo que necesitamos un país de emprendedores. Sin duda.

Y creo que apoyarlos está bien.

Pero recuerda que si no creas riqueza y excedentes por ti mismo nunca vas a poder apoyarlos. Necesitas muchos excedentes continuamente para poder apoyar a muchas start-ups de forma estructural.

Si de verdad quieres invertir en startups te doy 5 consejos para que te hagas el mínimo daño posible (y que incluso tengas alguna probabilidad de ganar dinero):

- Invierte a 10 años vista (el dinero normalmente no lo verás de vuelta antes).

- Invierte al menos en 15 ó 20 startups (si no puedes directamente hazlo a través de la inversión mínima de un buen Venture Capital – la inversión mínima acostumbra a ir de los 125.000 euros a los 250.000 euros). En este artículo encontrarás un listado de buenos fondos de Venture Capital.

- Invierte anualmente máximo un 20% de tu capacidad de ahorro anual recurrente. Y sé consciente que eso es muchísimo (para que te hagas una idea los «family office» raramente superan un 5% de su patrimonio en este tipo de activo).

- Sigue a los inversores o fondos que tienen un buen track-record. Si no invierten inversores relevantes ni se te ocurra invertir.

- No concentres más de un «5-10% de tu cartera de start-ups» en una única posición.

Y ya está. Fácil decirlo, difícil ejecutarlo.

Si te va mal al menos te quedará el 80% de tu patrimonio intacto.

Si te va mal al menos no lo perderás todo (si inviertes en 15 start-ups que han conseguido captar inversores con experiencia raro será que todas te vayan mal).

Además si inviertes y te involucras con los equipos gestores y con otros inversores podrás conocer y aprender de gente muy potente. Si te va mal al menos habrás sacado un intangible de tu inversión en forma de aprendizaje (aunque el aprendizaje también lo sacas cuando las cosas van bien).

Si haces cálculos y sigues las reglas que te propongo, significa que si quieres invertir 5.000 euros anuales deberás al menos generar 25.000 euros de ahorro anual. Es decir ahorrar más de 2.000 euros mensuales.

Y no hay tanta gente que esté en ese rango de ahorro.

Debes ser consciente.

Hay gente que gasta 500 euros en lotería por Navidad. Flipo con las colas que se montan estos días. No me lo creo. La gente hace cola para entregar dinero a cambio de un trozo de papel cuyo valor esperado es una pequeñísima parte del billete entregado.

A mí me parece que esos 500 euros son más disfrutables con 4 comidas de campeonato en buenos restaurantes o con un viaje de fin de semana con tu familia en un buen hotel.

Pero para gusto están los colores.

Recuerda, no quemes dinero

- Si inviertes sin método, quemas dinero.

- Si inviertas sólo en dos o tres start-ups, quemas dinero.

- Si inviertes a menos de diez años vista, quemas dinero.

- Y si lo haces todo bien y usas el método que te he comentado quizás también quemas dinero.

De verdad, no me malinterpretes. Necesitamos apoyar a los emprendedores. Necesitamos crear riqueza.

Pero no al precio de destruir tu trabajo de ahorro duro.

Ojo con el FOMO (Fear of Missing Out). Nos hace mucho daño en muchos aspectos vitales. A veces invertimos simplemente para no perdernos la fiesta. Una fiesta que casi nunca tiene lugar.

Warren Buffet no invirtió en el inicio de Intel cuando la empresa estaba a 10 minutos de su casa y le suplicaron que pusiera dinero. Y no pasó absolutamente nada. Siguió con su método y a pesar de dejar escapar una oportunidad brutal consiguió ser uno de los mejores inversores del mundo durante cinco décadas.

Porque no olvides que si tienes la fortuna de invertir en una start-up y a pesar de no tener método te va bien. Lo normal es que ocurra lo que les ocurre a los que les toca la lotería. Al cabo de 5 años estarás igual.

Utilizarás una parte muy importante de las ganancias en nuevas inversiones que te llevarán a perder mucho dinero. Lo he visto ya en varias ocasiones.

Esto es una marathon. No ganan los que corren más al inicio. Ganan los que tienen un método de entrenamiento (un asset class allocation claro de nuestras inversiones). Y los que entrenan cuando llueve y hace frío. Los que entrenan cada día sin saltarse un entrenamiento porque han dormido poco (es decir, los que invierten el dinero siguiendo el plan que han diseñado con la mente fría y sin desviarse de él) .

Y luego cuando vienen las oportunidades de inversión (las carreras) ya saben lo que tienen que hacer.

Vísteme despacio que tengo prisa.

Mola mucho invertir en start-ups.

Mola mucho más ganar dinero de forma recurrente.

¡Feliz inversión!

Foto: Dinero mal invertido quemándose

Los suscriptores a Inversor Directivo han recibido en su email un contenido exclusivo con el listado de las 20 inversiones más destacadas que hay en mi cartera de start-ups y cómo he conseguido entrar en ellas. Algunas forman parte de las compañías más destacadas del mundo español «startupero» actual.

Si quieres más de Inversor Directivo suscríbete ahora gratuitamente y con cada nuevo post siempre recibirás un poco más. 0 spam garantizado, sólo valor adicional.

Forma parte de una comunidad de inversión con #sentidocomún y siempre pensando en el #largoplazo.

Y tú, ¿inviertes o te gustaría invertir en un futuro en start-ups? ¿Nos cuentas tu experiencia en los comentarios?

Muy interesante el artículo, como siempre! Hoy vuelves a hablar de Holaluz y me llamó la atención que en un artículo anterior ya dijiste que tenías mucha fe puesta en ellos y en su equipo gestor. ¿Se puede saber porqué? Me dio la impresión de que estabas segurísimo de que iban a hacer algo grande…

Muchas gracias Fernando por el comentario…

Como sabes al ser seguidor del blog mis inversiones principales se concentran en viviendas y fondos de índices.

Con el dinero que » utilizo para jugar un poco» hago otro tipo de inversiones.

En HolaLuz conozco al equipo gestor y me transmiten mucha confianza. Creo que están muy preparados y tienen buenos valores.

La oportunidad parece interesante porque hay mucho espacio de crecimiento en su sector al haber aún mucha concentración. Pero también es verdad que hay mucha competencia.

No tengo la bola de cristal y ya sabes que puede ocurrir de todo siempre… pero creo que a muy largo plazo se creará valor en esa compañía.

Eso es lo que pienso. Aunque obviamente puedo estar equivocado… y si lo estoy no ocurre nada porque es una parte muy pequeña de mi capital.

Saludos y espero te sirva mi respuesta!

Gracias Alberto!

Gracias a ti Fernando por tu pregunta!

Hola Alberto, por aqui si! Queria preguntarte, como se pude invertir en stat ups como GLOVO…, puede invertir cualquier persona a traves de las VC que mencionas «LP o Seayaventures?

Hola Gonzalo,

Muchas gracias por tu pregunta.

Invertir a través de fondos de VC es una buena forma de iniciarse en el mundillo de inversión en start-ups.

Te aseguras que tu dinero será tratado de forma profesional y en muchas de las inversiones existen cláusulas que protegen de alguna forma tus inversiones (liquidation preference, anti dilution…).

El inconveniente principal son los tíquets de entrada (que normalmente no bajan de los 100.000 euros) y el hecho de que no aceptan a todo el mundo con tíquets pequeños.

La mejor forma de que seas aceptado en estos «clubs de inversión» es que formes parte del círculo de emprendedores o que conozcas directamente a algunos de los gestores de los fondos.

Como siempre cultivar relaciones de calidad te abre puertas. También en el mundo de la inversión.

En España cada vez hay más fondos de calidad que apoyan start-ups: Seedrocket4Founders, Vitamina K, Kibo Ventures, Seaya, Bonsai Ventures, Inveready, Cabiedes, Nauta, Samaipata, Axon…

Simplificando existen los fondo early stage que invierten cantidades más pequeñas pero en un número mayor de empresas o los fondos growth que invierten tíquets mayores en un número menor de empresas generalmente.

Los early stage pueden tener retornos algo superiores aunque el riesgo de perder capital es obviamente mayor.

Al final es una inversión de tanto riesgo que es importante entender que la única forma de obtener rentabilidades positivas en el largo plazo es exponiéndose a una alta diversificación de empresas de nueva creación. De esta forma las que sobreviven pueden compensar la alta tasa de mortalidad de la mayor parte de compañías invertidas.

Espero que te haya ayudado la respuesta… Si no te queda claro del todo no dudes en preguntar más… 😉

Saludos!

Hola.

Yo tengo una duda, ¿entonces páginas como StartupXplore o The Seedrs no las valorarías no?

Un saludo,

y gracias por el curro que te pegas!!!

Hola Manue!

Gracias por tu comentario!

Es una buena pregunta. A veces es la única opción que tienen muchos inversores.

En general no me acaban de gustar en estos momentos.

Tienen poco track record y la calidad de las oportunidades que ofrecen no siempre es la mejor.

Dicho esto, hay mucha diferencia entre las distintas opciones que existen. Yo personalmente he hecho alguna operación con StartupXplore y Crowdcube y me ha gustado la forma y los equipos que tienen. Pero, en mi caso invierto mucho más a través de fondos VC de primer nivel o incluso directamente a través de un buen networking de inversores Business Angel con mucha experiencia.

Habrá que seguir viendo la evolución de estas plataformas una vez hayan transcurrido muchos más años y podamos ver sus track records.

Saludos y gracias de nuevo por tu pregunta!

Gracias!!!

Importante ¿Cuánto es el saldo de valoración actual «cotizado en bolsa» + saldos ingresados por M&A?

Sólo he hecho 1 inversión en un pyme que acudió a Venture, ya es cotizada, pero la valoración fue alta, pagaron dividendo y para abajo la cotización, esto es a medio plazo ya lo sabemos, pero bueno las SMEs es lo que tiene, luego será lo que será, un éxito relativo o sólo un intento de crecimiento de empresa familiar o de M&A que no se dio.

A nivel de start-ups no cotizadas ni sin visibilidad de salir a cotizar prefiero que sean creadores locales y de productos tangibles, que haya vía de recobro, vía garantía personal o por desinversiones del patrimonio del negocio o del patrimonio personal si fuera preciso, la segunda oportunidad no sólo para los emprendedores, también para los inversores (recobro).

Me parece que no hay que ser «naif» e invertir en ideas. Sigo el mercado porque vi pasar delante una buena relativamente buena inversión, aunque el mercado ya ha reducido mucho la plusvalía inicialmente alta respecto al precio de OPV.

¡Gracias Gregorio por compartir tu experiencia!