¿Es un buen momento para invertir en pisos de alquiler?

Inflación disparada, bolsas cerca de máximos históricos, rentabilidad de la renta fija y de los depósitos inexistente…

…muchos se preguntan si es uno de los mejores momentos para invertir en pisos de alquiler o si por el contrario la rentabilidad futura estimada es muy baja.

Para responder a esta pregunta, antes tenemos que contestar a otra con cierto rigor:

¿Qué importancia tiene el momento en el que inviertes en un piso para alquilar con relación a su rentabilidad futura?

Los inversores que invierten en inmuebles por primera vez tienen en su mayoría una inquietud común.

Temen que justo después de invertir el mercado colapse y su inversión pueda perder mucho valor.

La respuesta rápida a ese temor (y que analizaremos a continuación con profundidad) es que “tener suerte y acertar con el momento en el que inviertes” es mucho menos importante de lo que puedas imaginar.

Clica para ver el índice de contenidos

Pensamientos apocalípticos y análisis de hechos llenos de subjetividad : ¿El vaso está medio lleno o medio vacío?

Fíjate con algunos de los mensajes tipo que recibo de lectores acerca de si es el momento ideal (o no) para invertir en viviendas de alquiler.

Alberto, creo que ahora es un muy mal momento para invertir porque:

- Los tipos de interés subirán mucho y de forma rápida (el Euríbor ha subido medio punto en apenas 4 meses)…

- Las materias primas se mantendrán inflacionadas durante mucho tiempo y ya se está notando el incremento de precio y los retrasos en las viviendas de nueva construcción…

- Entraremos en una tercera guerra mundial…

Fíjate cómo podemos darle la vuelta a los anteriores mensajes con sólo un poco de imaginación:

Ahora es un gran momento para invertir porque:

- Podemos conseguir hipotecas con unos tipos de interés fijo extremadamente bajos (sí, aún estamos a tiempo)…

- En periodos inflacionarios la vivienda históricamente se ha comportado como un activo refugio que «sigue» a la inflación y por tanto es un activo que no acostumbra a perder valor…

- La incertidumbre asociada a la invasión Rusa puede generar oportunidades de mercado especialmente si el conflicto bélico se alarga…

Obvio, ¿no? Los mismos hechos, siempre se pueden ver desde 2 prismas muy distintos.

- El que ve oportunidades.

- El que ve dramas insolucionables.

Y sigo…

… Que si los okupas tienen más derechos que nunca.… que si en Catalunya el gobierno crea una ley en el que limita los precios (por cierto, tumbada por el Constitucional)… que si el gobierno de España solo pone palos a las ruedas de los inversores con nuevos decretos express…

Por todo ello, me apetecía escribir un artículo profundo en el que abordar «la importancia (o no) del momento” al invertir en inmuebles.

Empecemos por algo fundamental.

Entendamos cómo se gana dinero al invertir en inmuebles para alquilar y veamos que impacto tiene el «market timing» en esas variables.

¿Cómo se gana dinero invirtiendo en inmuebles para alquilar?

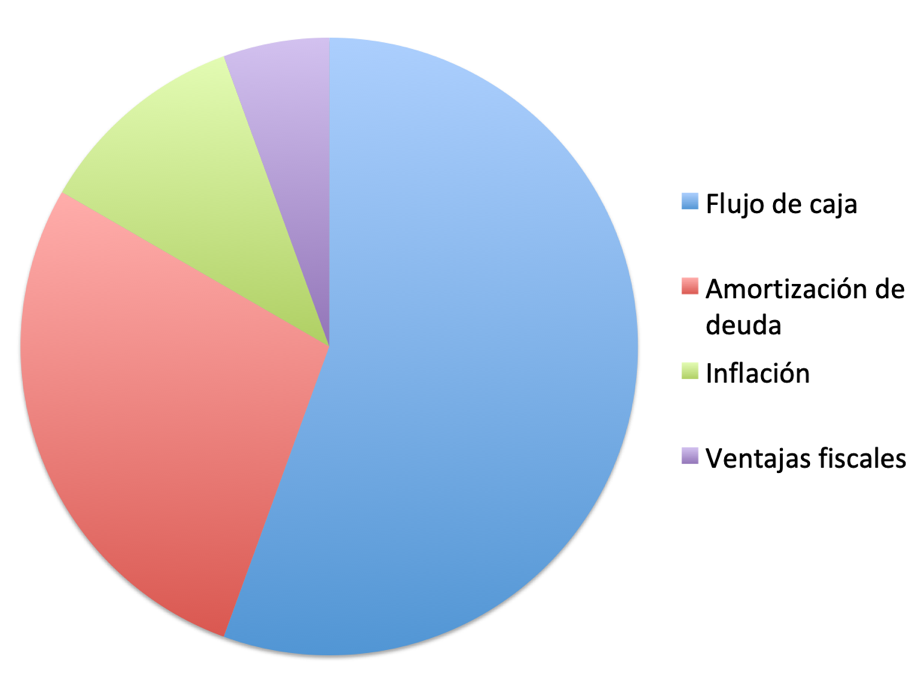

Al invertir en inmuebles puedes (y debes ganar dinero) por 4 vías:

- Por el flujo de caja positivo generado por los ingresos del alquiler.

- Por el decremento de la deuda hipotecaria al apalancarse (pagada con los ingresos de alquiler).

- Por las ventajas fiscales respecto a otro tipo de inversiones (la deducción del 60% de los beneficios al alquilar vivienda habitual).

- Por la apreciación del propio activo debido a la inflación.

Una buena inversión inmobiliaria destinada al alquiler debería seguir esta distribución aproximada de beneficios: el flujo de caja y la amortización de deuda deberían ser las palancas de beneficio más importantes.

Atención: Si la operación es muy rentable el flujo de caja será el primer contribuyente del beneficio. Si la operación tiene una rentabilidad media – típicamente inversiones inmobiliarias más seguras y con menos riesgo- la amortización de deuda puede tener un peso mayor que la generación de flujo de caja.

¿Cómo afecta «el momento de inversión» en cada una de estas 4 vías de generación de rentabilidad?

1.- El impacto del market timing en la generación de flujo de caja positivo

Los seres humanos necesitamos dinero para comprar cosas. Necesitamos “cash”.

Uno no puede ir a comprar el pan y preguntarle al panadero:

-“¿Te puedo pagar dándote a cambio 1 millonésima parte de una vivienda en la que he invertido?

No, esto no funciona así. Ya lo sabes. El panadero quiere un dinero con el que cubrir sus costes y tener un beneficio.

Si invertimos en viviendas de alquiler “come il faut”, tenemos que pensar igual que el panadero.

Debemos maximizar el flujo de caja. Debemos cobrar cuanto antes nuestro beneficio. Y no debemos jugar a potenciales plusvalías que pueden (o no) venir. Por ello, siempre insisto en la importancia de un buen margen de seguridad con lo que respecta al cash flow.

Un buen margen de seguridad (diferencia entre la renta mensual y todos los costes mensuales de la inversión – hipoteca, IBI, comunidad, reparaciones, periodos sin alquilar, impuestos de beneficios a través de IRPF…), de al menos un 25% (idealmente mejor si se acerca el margen de seguridad al 50%) de tus ingresos de alquiler te permitirá soportar las fluctuaciones del mercado que potencialmente podrán hacer fluctuar tu renta mensual.

Piensa en el largo plazo.

Fíjate qué fuerzas tan poderosas actúan a largo plazo.

A largo plazo…

- … tus ingresos por renta mensual suben (siguen el ritmo de la inflación).

- … tu coste principal no es inflacionario (la deuda no inflaciona).

- … tu coste principal llega un día que desaparece (habrás amortizado completamente la deuda).

Así, que con el tiempo «la fuerza de la gravedad que es el largo plazo al invertir en inmuebles» actúa a tu favor.

El factor más importante que te hace ganar dinero al invertir en inmuebles de alquiler de una forma adecuada (el cashflow) tiende a aumentar con el tiempo cuando inviertes a largo plazo minimizando la importancia de invertir en un buen o en un mal momento de mercado. Pero para que eso ocurra, obviamente, debes hacer inversiones con buenos flujos de caja.

2.- El impacto del market timing al amortizar la deuda

Si hemos hecho una buena operación de compra, la diferencia entre ingresos y gastos será muy positiva y por ello cada mes generaremos un exceso de flujo de caja importante (vía 1 de generación de rentabilidad que te acabo de explicar).

Ese “margen de seguridad” como te he comentado puede suponer en muchas ocasiones entre un 25%-50% de los ingresos de alquiler. Es decir, para una inversión que alquilamos a 500 euros al mes, lo normal (repito, si hemos invertido bien) es generar un excedente de caja de entre 125€ y 250€ al mes.

¿Y qué ocurre si bajan las rentas del alquiler que cobramos?

En viviendas económicas es prácticamente imposible que el alquiler baje más de un 25%. En vivienda económicas el “suelo del precio de alquiler” está cercano al propio precio de alquiler. Por otro lado, en las viviendas más lujosas es donde “existe más margen de bajada” (ya que los inquilinos pueden optar por moverse a opciones más económicas).

Por ello, al invertir en viviendas del rango económico, incluso invirtiendo en un momento donde baje la renta mensual del alquiler seguiremos amortizando deuda cada mes y seguiremos generando rentabilidad porque nuestro margen de seguridad de un 25% – 50% respecto a los ingresos de alquiler cubrirán holgadamente la potencial bajada de ingresos.

¿Y si sube mucho el tipo de interés?

De entrada, el impacto con hipotecas a tipo fijo (casi la mitad de las nuevas hipotecas son de tipo fijo) es nulo.

Y con hipotecas a tipo variable, el impacto de la subida de un punto porcentual en hipotecas entorno a los 60.000€ – 100.000€ (importe medio a endeudarse en las viviendas rentables que buscamos y que alquilamos a 500-750 euros al mes) impacta en unos 50€-80€ mensuales de incremento de importe de hipoteca mensual.

Por ello, podríamos aguantar con un buen margen de seguridad subidas de más de 2 puntos porcentuales del tipo de interés y seguiríamos obteniendo sin problema alguno esa rentabilidad por amortización de deuda.

3.- El impacto del market timing respecto a las ventajas fiscales

No controlamos las decisiones políticas. Así que no controlamos si en el futuro nos beneficiarán o no.

Cuando invierto personalmente no cuento en que esas ayudas sigan ahí toda la vida. Si continúan mejor. Sino, ganaremos menos. Pero seguiremos ganando. Poco más a añadir.

Actualmente podemos ahorrarnos de tributar el 60% de los beneficios que generamos. Probablemente en el futuro ese porcentaje pueda (o no) ir bajando (la maquinaria impositiva siempre tiene hambre y afán de recaudación incremental).

Por ello, no cuento con el 100% de esas ventajas fiscales a largo plazo. Aunque bienvenida sean mientras duren. Veo muy complejo que se eliminen completamente estas ventajas fiscales porque una de las misiones más importantes de un gobierno es ayudar a garantizar un techo a su población. Y en ese aspecto se ha demostrado históricamente que la mejor fórmula que existe es empujar la oferta del parque de viviendas en alquiler. Y para empujar la oferta no hay nada mejor que animar a los inversones dotándoles de ventajas fiscales diferenciales para este tipo de inversión.

4.- El impacto del market timing respecto a la rentabilidad por la inflación del activo

De las 4 formas de generar rentabilidad, ésta es la que un mayor impacto tiene respecto al momento en el que invertimos.

Calma.

Históricamente la vivienda ha subida algo por encima de la inflación en España. Es verdad también que históricamente los tipos de interés han ido bajando y la inflación también lo ha ido haciendo.

Lo que podemos esperar desde mi humilde punto de vista es que a largo plazo los activos inmobiliarios deberían tener una subida media del valor de la inflación.

Quizás suban un poco menos si el punto de partida resulta ser que el mercado inmobiliario se encuentra en estos momentos a un precio por encima del valor “real promedio de las próximas décadas”.

O quizás suban un poco más si se encuentra en estos momentos a un precio por debajo del valor “real promedio de las próximas décadas”

Un símil que nos puede ayudar: ¿Market timing al invertir en renta variable?

Hay un símil que nos puede ayudar a interiorizar lo que te estoy intentando explicar.

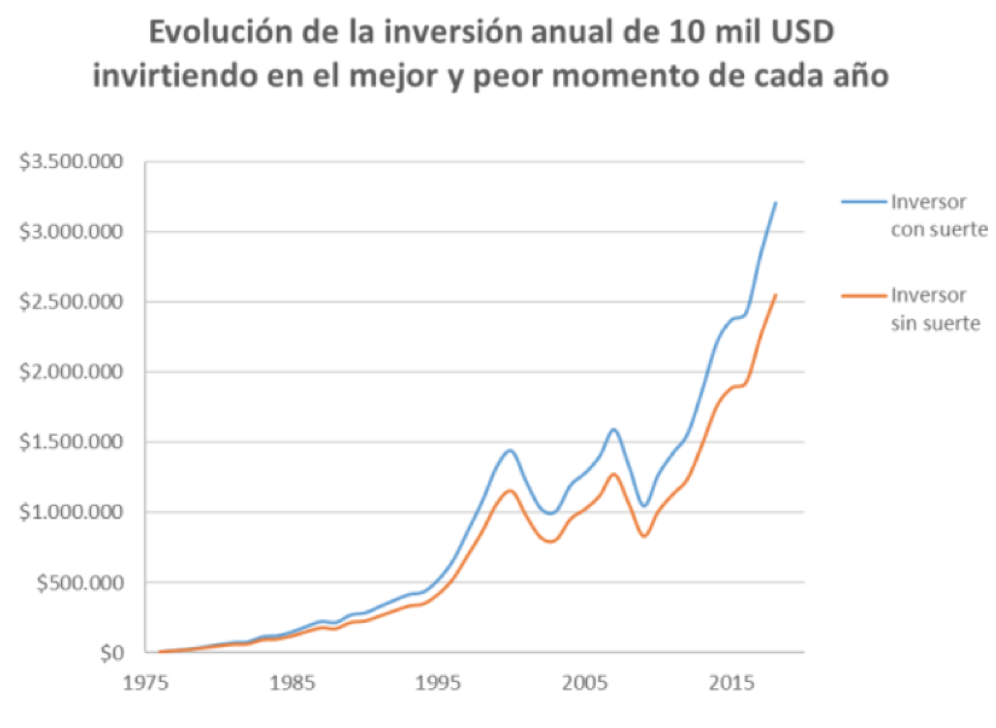

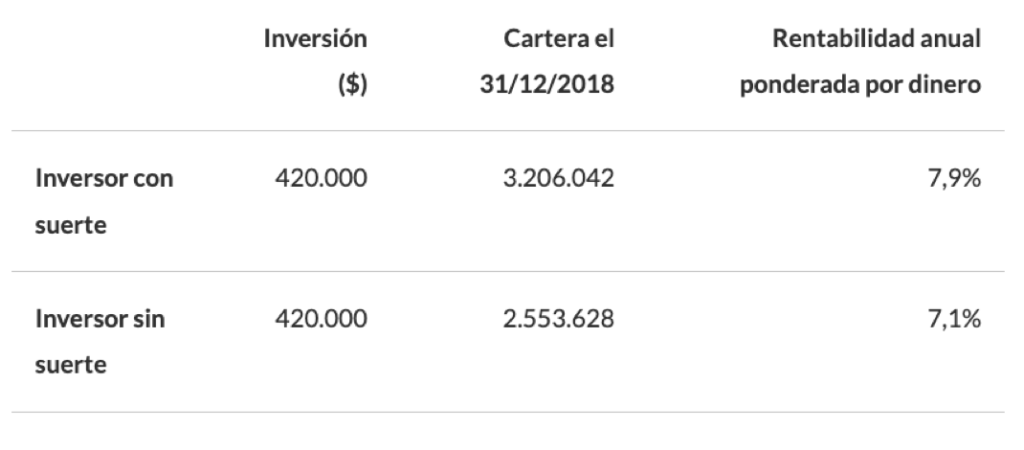

Fíjate lo que le ocurre a un inversor que invierte en renta variable 10.000 dólares cada año durante cuatro décadas.

El inversor con suerte invierte en el mejor momento del año (cuando las acciones están muy baratas).

Mientras que el pobre inversor con mala suerte lo hace en el peor momento del año (cuando las acciones están muy caras).

Fuente: Análisis de Unai Asenjo de Indexa Capital

Fuente: Análisis de Unai Asenjo de Indexa Capital

Al final la diferencia de rentabilidad durante varias décadas es de «sólo» un + 0,8% del «inversor con la flor” respecto al pobre inversor que tiene mala suerte.

La pregunta que nos podemos hacer es: ¿podemos aplicar un racional parecido en nuestras inversiones inmobiliarias?

Sí y No.

Sí siempre y cuando invirtamos de forma constante durante un largo periodo de tiempo.

Es decir, si invertimos durante 10 años en 5 viviendas para alquilar podremos aplicar un racional parecido. Al comprar cada 2 años encontraremos mejores y peores momentos en cuanto a precio y por tanto a largo plazo, es decir, varias décadas después habremos “normalizado” nuestra rentabilidad esperada.

No si sólo invertimos en un activo inmobiliario en un determinado momento. Si inviertes sólo una vez y te olvidas de seguir invirtiendo en un futuro, entonces tu rentabilidad estimada futura puede ser muy inferior o muy superior a la media esperada de ese tipo de activo.

Por eso, siempre insisto en la importancia de hacer un plan en el que trocear nuestras inversiones inmobiliarias en activos más pequeños y económicos. Además de ser activos más rentables, te permite poder invertir poco a poco durante varios años (diversificación temporal) y de esta forma disminuir de forma muy importante los riesgos de un mal «market timing» respecto a la cuarta forma en la que generamos rentabilidad (la apreciación futura del activo).

Lo que el market timing nunca te salvará es de hacer una mala inversión que no te genera un buen flujo de caja.

Tanto en condiciones fáciles de mercado, como en condiciones difíciles, si tu inversión es mala poca rentabilidad serás capaz de generar. Así que prepara tu plan y ejecútalo sin prisa pero sin pausa.

Cuestión de mentalidad

¿Mentalidad de crecimiento o mentalidad de excusas?

De vida solo hay una. Por ello, aspirar a invertir en el mejor momento posible del mercado es como aspirar a la eterna juventud. Es una aspiración totalmente irracional.

Nuestras afirmaciones internas (esa rumiación mental que todos tenemos constantemente) son el reflejo en muchas ocasiones de nuestra mentalidad.

Así que ten cuidado con tus afirmaciones o con tus auto-excusas. Ten cuidado con lo que deseas. Si lo que deseas es estructuralmente imposible de conseguir (invertir siempre en un momento bajo de mercado) acabarás por no actuar. Y «tu mala suerte» será no haber invertido.

Conclusión I: ¿Es o no un buen momento para invertir ahora en vivienda?

En el año 2022 parece que hay algunas hipótesis que debemos tener en cuenta al invertir, algunas nos impulsan a creer que la vivienda seguirá subiendo los próximos años otras razones nos impulsan a pensar que estamos llegando al final de una época que se alarga ya 7 años (2014 – 2021) con importantes subidas del precio de la vivienda.

- 3 Razones por las que podemos ser optimistas respecto a futuras subidas del precio de la vivienda:

- El ahorro de las familias se encuentra en niveles históricamente altos debido a la crisis sanitaria (ayudaría a afrontar nuevas inversiones en muchas familias).

- Según informa el Banco de España, el mercado inmobiliario dejó un total de rentabilidad anual de un 7% en el semestre final de 2021. Un porcentaje elevado, si lo comparamos, por ejemplo, con los depósitos bancarios de los que es prácticamente imposible superar el 0,5% . Actualmente el mercado de compra-venta de viviendas como inversión representa un 9% del total de las operaciones (parece existir un potencial de crecimiento importante en ese segmento).

- Parece que la inflación seguirá siendo alta durante algunos años (aumentará el coste de construir viviendas futuras).

- 3 Razones por las que podemos ser pesimistas con respecto a futuras subidas de precio:

- Parece que los tipos de interés van para arriba (encarecerán las futuras hipotecas). El BCE ya ha anunciado que subirá tipos en Europa durante el tercer trimestre del 2022. Va tarde con respecto a la actuación de los bancos centrales más importantes del mundo.

- Parece que la situación geopolítica mundial seguirá con incertidumbre durante un largo tiempo.

- A nivel local la vivienda sigue siendo uno de los temas estrella de la agenda política (siguen mareando la perdiz con cambios legislativos que no ayudan a los inversores). Los inversores deseamos estabilidad legal y jurídica. Los políticos desean votos.

Conclusión II – A tener en cuenta siempre para no caer en la trampa psicológica del market timing que nos empuja a tomar decisiones irracionales

- El momento apenas importa a largo plazo cuando inviertes bien y tienes un plan para invertir de forma estructural con cierta frecuencia durante largos periodos de tiempo.

- No existen momentos buenísimos en los que siempre acertaremos. Podemos invertir muy mal en un gran momento de mercado.

- Al contrario también ocurre obviamente. No hay momentos malísimos en los que sea imposible invertir bien.

- Lo que hay son momentos en los que es más fácil (y nos lleva menos trabajo) sacar una mejor rentabilidad que en otros momentos donde deberemos sudar más para encontrar buenas oportunidades.

- A medida que aumentamos el rango temporal durante el que queremos mantener una determinada inversión menos importancia aún cobrará el momento en el que invertimos.

- Debido al punto anterior, cuando inviertes a corto plazo (menos de 3 o 4 años), el momento en el que inviertes cobra mucha más importancia. Pero a pesar de ello, nunca sabrás a priori, si el momento era bueno o era malo. Eso lo acabas sabiendo a posteriori. Por ello, olvídate de intentar hacer market timing.

Recuerda: siempre es un buen momento para hacer una buena inversión inmobiliaria (flujo de caja de más de un 25% del importe de la renta mensual como mínimo) y siempre es un terrible momento para hacer una mala inversión inmobiliaria (flujo de caja negativo).

Y hablando de momentos.

También siempre es un buen momento para ser agradecido. Si el artículo ha resonado en tu cabeza, me encantaría saber tu opinión en los comentarios.

¡Qué pases grandes momentos querido inversor!

Foto que encabeza el post: No pienses tanto en el momento. A muy largo plazo apenas tiene importancia. Fuente: Unsplash

La Newsletter de Inversor Directivo es probablemente una de las más populares en España acerca de la inversión inmobiliaria. Cada dos semanas nuevo contenido. Te espero dentro.

Muy bueno Alberto.

Gracias por aportarmos tanto valor con artículos como éste.

Gracias José

Contento de que te aporten!

Saludos!

Buenos días Alberto, el post es magnífico.

Gracias.

Gracias Santiago! 😉

Buenos días Alberto,

Coincido al 100% con tu análisis, como de costumbre. En mi caso particular, leer un post meditado, sosegado y alejado de la cada vez más constante tendencia a los pelotazos (cripto, gangas bancarias, y metaversos varios) es un bálsamo que me permite seguir focalizando mis esfuerzos en realizar inversiones de valor.

Gracias de nuevo!

El pelotazo es vivir cada día sosegadamente! 😉

Saludos

Mi experiencia es que en los últimos 6-8 meses (y yo diría que especialmente desde enero), se han producido subidas apreciables (entre un 10% y un 20%) en los precios de las viviendas de segunda mano que tienen el perfil típico de viviendas de inversión para alquilar (me refiero a la zona de Madrid que es la que conozco). En el mercado hay un número creciente de inversores atraidos por las rentabilidades del inmobiliario, lo que supone una competencia mucho mayor y un nivel de demanda bastante superior a la oferta (los anuncios en los portales, si tienen un precio que está en mercado con los precios actuales, no duran muchos días). Aunque es cierto que los nuevos alquileres también están subiendo y los existentes subirán por las claúsulas de revisión basadas en IPC, yo creo que los demandantes de vivienda de alquiler en este segmento, no tienen la misma capacidad para hacer frente a las subidas del alquiler (si pensamos que en ciudades como Madrid es necesario que en la unidad familiar haya dos sueldos para hacer frente a rentas mensuales de 650€-800€, manteniendo el esfuerzo del alquiler por debajo del 35%-40% de los ingresos del hogar, no es sencillo poder afrontar incrementos de precio del alquiler si los sueldos no suben) lo que a medio plazo puede hacer que le demanda se contraiga, obligando a que los precios del alquiler se mantengan o no suban al mismo ritmo que el incremento del precio de las viviendas de inversion.

Yo creo que la pregunta que nos podemos hacer como inversores que quieren comprar vivienda en estos momentos, es si está subida tan acentuada que hemos visto en los últimos meses es algo coyuntural (fruto del apetito inversor generado por la entrada de un número cada vez mayor de inversores que quieren más rentabilidad para su ahorro, pero que una vez satisfecha esa bolsa de nueva demanda, la demanda se vuelva a normalizar) y en los próximos meses los precios volverán a «normalizarse» un poco a niveles de hace 4-6 meses; o por el contrario en zonas como Madrid se va a mantener esta tendencia de precios crecientes, que va a penalizar las rentabilidades por alquiler (ya que puede haber nuevos inversores que se «conformen» con obtener rentabilidades inferiores a la media tradicional de estos mercados) y haya que optar por invertir con rentabilidades inferiores o «abandonar» Madrid en detrimento de otras zonas más rentables.

En resumen ¿Esperamos un poco a ver que pasa con los precios o invertimos a precios actuales generando menos rentabilidad y cash-flow que sólo hace unos pocos meses?

Ahí dejo la pregunta 🙂

Gracias Pedro.

Como cualquier buena pregunta no existe en mi opinión una respuesta única.

Lo que yo haría:

– Si realmente tienes claro que vas a invertir sigue tu proceso. Márcate unos objetivos de rentabilidad razonable y ve a por ellos. Si las oportunidades que ves están muy lejos de ese objetivo o bien revisas tus objetivos o bien cambias de lugar de inversión para buscar nuevas oportunidades que cumplan con tus criterios de rentabilidad exigidos.

Yo no creo en el market timing. Nadie sabe lo que pasará en 6 meses. Ni en 6 años. Igual la situación aún es peor para lo que buscas de lo que lo es ahora…

Así que me focalizaría en lo que depende de ti y no lo que pueda hacer o dejar de hacer el mercado. A largo plazo para los inversores que invertimos en múltiples propiedades es lo único que estructuralmente funciona.

Espero te sirva y sobretodo mi único consejo verdadero es que no hagas casos a los consejos de los demás. Los consejos de los demás deben ayudarte a pensar por ti mismo. Ese es siempre mi objetivo. Las circunstancias y posibilidades de cada persona son muy distintas.

¡Saludos!

Gracias Alberto, me ha gustado mucho lo del «unico consejo verdadero» de no hacer caso a los consejos de los demás y pensar por ti mismo en función de tus circunstancias personales…Una reflexión a la que no paro de darle vueltas 🙂

😉

¿Y qué dices sobre la vivienda para uso propio?

Es momento de comprar o mejor esperar unos años si me lo puedo permitir?

Me ha gustado mucho. Me has aportado otro punto de vista.

Excelente trabajo.

Un saludo!

Me alegra Juan Luís haberte dado otra visión!

Muchas gracias, Alberto.

Me gusta mucho lo claro que hablas (algunos conceptos son algo más difíciles de entender) acerca de inversiones inmobiliarias, que es lo que a mí me gusta.

Hablas de flujo de caja positivo de, al menos, el 25%. Es algo a tener en cuenta.

Tengo una pregunta que igual le ronda por la cabeza a los demás lectores de tu blog.

¿Con cuánto «cash» debemos quedarnos a la hora de pensar en invertir? Es decir, ¿Existe un mínimo de dinero (ya sé que depende del trabajo que tengas, del sueldo mensual, de la situación laboral….), que debamos tener en cuenta para no arriesgar demasiado? ¿Cuál fue, si es posible saberlo, tu experiencia?

Gracias de nuevo.

Gracias Felipe por tu comentario.

Yo me considero bastante conservador por mi carácter y porque tengo familia numerosa.

En mi caso siempre dispongo de 2 años de «caja sin riesgo» de todos mis costes. Incluidos hipotecas a pagar.

Es algo bastante conservador pero es un lujo que puedo permitirme y a pesar de ello seguir invirtiendo.

Es verdad que cuando empecé que no tenía 3 hijos no disponía de tanta caja «por si las moscas».

Pero creo que tu reflexión es importante hacerla y ponerse una «norma interna». Y sobretodo cumplirla.

¡Espero haberte ayudado!

¡Saludos!

Muchísimas gracias Alberto es muy clarificador leerte. Y una respuesta tan clara a un planteamiento tan importante como el que ha hecho Felipe Caminero es muy de agradecer. Un saludo.

Me alegro Eva que te aporte claridad la respuesta.

Saludos!

Alberto, muy acertado y preciso tu análisis. Hay que quitar de la cabeza ciertas ideas que nos rondan a la hora de hacer una inversión, que no responden a un análisis racional de la situación ni de nuestros objetivos. Un saludo y gracias por compartir.

Gracias Jesús!

Para quitarse el sombrero, como siempre. Eres el mejor escritor con diferencia de todos los blogs que sigo, cada mail que recibo con una publicación tuya me genera unas ganas tremendas de leerte y al acabar, de compartirlo con mis amistades. Sigue así, nos aportas un valor y un conocimiento incalculables. Muchas gracias Alberto!

Muchas gracias Rubén!

Tu comentario me sonroja… 😉

¡Saludos!

Gracias, Alberto, por tu respuesta.

Yo también soy padre de familia numerosa…jeje!

Con «caja sin riesgo» de 2 años, te refieres a poder hacer frente a la hipoteca del piso aún sin estar alquilado? Es decir, si la hipoteca cuesta 500€/mes, tener para amortizar 12000€ en 2 años más seguros, IBI y demás?

Gracias de nuevo.

Correcto Felipe!

Pero este es mi enfoque que es bastante conservador.

Pero me gusta serlo cuando hablamos de la caja familiar.

Saludos!

Hola.

Y cuando pasas de los 60 y las cuotas de la hipoteca son más altas ¿qué se puede hacer para tener un buen cash? ¿Existen otras alternativas? Si existen ¿Cuáles?

Muy agradecido por el análisis.

Un cordial saludo

Para disminuir cuotas hipotecaria no hay mucho que hacer más allá de aumentar duración de la hipoteca (que implica nuevos costes) o amortizar (lo que implica un desembolso de caja obviamente).

Saludos Antonio!

Hola Alberto,

Me ha gustado mucho tu enfoque de la inversión inmobiliaria frente a la situación macroeconomía actual. Hay ciclos fluctuantes, tiempos de bonanza y tiempos de «vacas flacas», pero el objetivo es el largo plazo y pensar en la generación de dinero o flujo de caja que permite destinar a cubrir nuestras necesidades básicas de vivir y otras no tantas pero enriquece la vida como ilustra la pirámide de Maslow.

Lo único que puede dar un traspiés son las leyes de vivienda y fiscales que cada vez hace menos atractiva invertir en ello. Los cambios legislativos en materia de vivienda ha sido un caos en absoluto que genera vacíos legales e incertidumbre y su principal objetivo es limitar la generación de riqueza del país y de la sociedad en su conjunto. Mantener todo bajo control para su propio beneficio. Un claro ejemplo seria la comparativa entre Madrid y Cataluña.

Al final, la virtud de la inversión y de la generación de flujo de caja está en la diversificación de los ingresos.

Se trata de crear un mix de activos que generan diferentes fuentes de ingresos. Ahora mismo, mi objetivo es focalizar a la inversión de renta variable con flujos de dividendos crecientes y a largo plazo.

PD: La Renta de este año ya se aplica el 50% en vez del 60%.

¡Gracias por tu comentario Soyos!

Qué bueno volverte a leer por aquí. 😉

Sin duda, la parte fiscal es algo que «escapa de nuestro control» y hay diferencias regionales que son difíciles de comprender para todos.

Diversificar siempre es un «aplanador de los riesgos».

¡Saludos y nos leemos!

Me ha encantado el artículo. Muy de acuerdo con todo.

Mientras esperas para invertir tu dinero en el mejor momento, estarás perdiendo la oportunidad de ingresar el cashflow que te genera el alquiler y tus ahorros se irán despreciando por la inflación. Si una determinada operación te aporta la rentabilidad exigida y un cashflow con el margen de seguridad que comentas no vale la pena esperar.

Gracias por tus reflexiones.

Gracias por tu comentario Raul!

Un placer tenerte de nuevo por aquí! 😉

Hola Alberto, ante todo muchas gracias por sus aporte. Soy de Argentina, estamos muy acostumbrados a la inflación, los alquileres nunca dejan de crecer pero aquí no hay posibilidades de invertir, las propiedades valen carisimas en relacion a la renta, y la renta no deja de aumentar para el inquilino qie no ajusta su salario nunca a la inflación, atado todo esto a la peor legislación tanto para el inversor como para el inquilino. Con lo cual cualquier otro pais sera mejor que invertirla en Argentina. En función de esto, que hay de las zonas que dicen que estan creciendo en terminos de rentabilidad como Huelva, Lleida, Murcia y Almeria, con rentabilidades mayores al 7% y creciendo en varios puntos en los ultimos años? No le escapa a cualquier pronostico?

Conocen alguna empresa en españa que gestione y administre inversiones inmobiliarias de confianza? Donde puedo buscarla? Conozco sobrados colegas que jugando por nuestra desesperación han sido estafado en por ej Miami y España.

Hola Baleri!

Siendo decirte que no conozco a ninguna de estas empresas.

Lo siento.

Saludos a todos los argentinos que os pasáis por aquí que cada vez sois más! 😉

Siempre aportando valor !

Gracias , las cosas se ven mas claras cuando las explica alguien que habla claro y sin querer vender nada .

Gracias Alberto por un gran artículo como siempre

Con la fuerte subida del Euribor en las últimas semanas y las perspectivas de subida para los próximos meses está claro que el mercado inmobiliario se va a ver afectado, no?

Hemos pasado unos años en los que el mercado inmobiliario ha sido una clara alternativa de inversión apoyado en tipos de interés negativos, pero no crees que en 2-3 años tendremos más oportunidades de encontrar inmuebles con una mayor rentabilidad?

No creo estemos en una situación comparable a la de 2007 antes de la corrección de precios inmobiliarios, pero sí que en los próximos años tendremos más oportunidades.

Quizá ahora es buen momento para invertir en bolsa y concretamente en el sector financiero al que le vienen años muy buenos con la subida de tipos tras resisitir un largo periodo con tipos negativos… veo al sector cotizando en múltiplos apetecibles… no se, simplemente por compartir este punto de vista.

Gracias de nuevo!

Mario

Entiendo tu punto. Pero al final es market timing tanto en bolsa como en inmobiliario. Y la historia nos demuestra que los seres humanos somos muy malos intentando hacer market timing.

Lo que yo hago para mí:

Tengo claro lo que voy a invertir en los próximos 5 años en renta variable y en inmobiliario.

Y diversifico en tiempo sin pensar demasiado si el mercado caerá más o no.

¿Hace mala pinta el mercado? Sin duda.

Pero nadie sabe nada con certeza acerca del futuro.

Saludos y mil gracias por comentar Mario!

Al final, esa es solo mi opinión. Lo importante es que tú tengas la tuya propia 😉